FAQ

À propos de Investissements RPC

Investissements RPC est un organisme mondial de gestion de placements qui investit les actifs du Régime de pensions du Canada (RPC) pour assurer la viabilité de ce dernier à long terme. Investissements RPC est une société d’État indépendante du gouvernement. Son seul objectif est d’investir les fonds et de maximiser les résultats en évitant les risques.

Par ailleurs, le Régime de pensions du Canada (RPC) est un régime d’assurance sociale financé par les cotisations des employés, des employeurs et des travailleurs autonomes, ainsi que par les revenus qui découlent de ses placements. Le RPC est administré par Emploi et Développement social Canada, un ministère du gouvernement fédéral. Il prévoit une protection dont bénéficient presque tous les employés et travailleurs autonomes du Canada, sauf au Québec, où la province dispose de son propre régime, le Régime de rentes du Québec.

La pension de la Sécurité de la vieillesse (SV) est un paiement mensuel que vous pouvez obtenir si vous avez 65 ans et plus. Il s’agit d’un programme du gouvernement fédéral financé par les recettes fiscales générales.

L’Office d’investissement du Régime de pensions du Canada (Investissements RPC) a été constitué en 1997 en vertu d’une loi du Parlement en réponse aux projections affirmant que les cotisations des employés n’étaient pas suffisantes pour assurer le versement des prestations de retraite.

Il a été déterminé qu’une société professionnelle de gestion de placements serait en mesure de faire fructifier le fonds au moyen d’un revenu de placement afin d’assurer la viabilité du RPC à long terme. Investissements RPC investit prudemment les sommes qui lui sont transférées par le RPC, contribuant ainsi à établir les bases qui permettront aux Canadiens de s’assurer une sécurité financière pour la retraite.

Après un transfert initial de 12 millions de dollars du RPC, nous avons commencé à investir dans des actions cotées en bourse en 1999.

Pour en savoir plus sur notre mandat et notre structure, consultez la rubrique À propos de Investissements RPC.

Oui. Investissements RPC exerce ses activités sans lien de dépendance avec les gouvernements fédéral et provinciaux et est guidé par un conseil d’administration professionnel indépendant hautement qualifié. La Loi sur l’Office d’investissement du Régime de pensions du Canada (la Loi sur l’OIRPC) prévoit des mesures de protection contre toute ingérence politique. Tous les actifs gérés par Investissements RPC sont strictement distincts des fonds publics. Les membres de la direction d’Investissements RPC ne relèvent pas des gouvernements, mais bien du conseil d’administration d’Investissements RPC.

Nous rendons des comptes au Parlement et aux ministres des Finances fédéral et provinciaux, qui sont les gérants du RPC. La Loi sur l’OIRPC établit un régime rigoureux de responsabilité à l’égard du public en vertu duquel notre conseil d’administration et notre direction sont tenus responsables de leur rendement. Nous surpassons également les exigences prescrites par la loi et faisons tous les efforts possibles pour nous assurer que notre gérant fédéral, nos gérants provinciaux et les Canadiens soient au courant de nos activités.

Oui. Le RPC devrait être financièrement viable pour au moins les 75 prochaines années.

Tous les trois ans, le Bureau de l’actuaire en chef du Canada, un organisme fédéral indépendant qui effectue des contrôles et des vérifications des coûts futurs du RPC, évalue la viabilité financière du RPC sur une longue période. En décembre 2022, le Bureau de l’actuaire en chef a réaffirmé que chacun des volets de la caisse du RPC allait demeurer viable au taux de cotisation prévu par la loi tout au long de la période de 75 ans visée dans son rapport (à savoir jusqu’en 2100), sur la base d’hypothèses actuarielles reconnues. Il s’agit de la période de révision minimale prévue par la législation sur le RPC.

Cet examen tient compte de nombreux facteurs, dont les suivants :

- Le nombre croissant de cotisants et l’augmentation des revenus d’emploi;

- Le ratio grandissant des bénéficiaires de prestations de retraite aux cotisants;

- L’augmentation prévue de l’espérance de vie.

Le prochain examen actuariel, qui sera effectué en 2025, portera sur l’état du RPC au 31 décembre 2024.

Pour en apprendre davantage sur les cotisations et les prestations du RPC, veuillez consulter le site Web de Service Canada ou composer le 1-800-277-9914 (sans frais au Canada et aux États-Unis) ou le 1-613-957-1954 (à frais virés) en dehors du Canada et des États-Unis puisque l’administration du programme RPC incombe à Service Canada.

Autres ressources gouvernementales pratiques :

Emploi et Développement social Canada/Service Canada

Régime de pensions du Canada – Aperçu

Coordonnées du Régime de pensions du Canada

Calculatrice du revenu de retraite canadienne

Bonification du Régime de pensions du Canada

Ministère des Finances du Canada – RPC supplémentaire

Document d’information : Bonification du Régime de pensions du Canada (RPC)

Document d’information : Renforcement du Régime de pensions du Canada

Agence du revenu du Canada

Régime de pensions du Canada (RPC)

Bonification du Régime de pensions du Canada

Nos Placements

Notre stratégie de gestion active des placements vise à créer un portefeuille équilibré et diversifié dans l’ensemble des catégories d’actif, secteurs et régions qui optimisera le rendement à long terme en évitant les risques de perte indus. Notre rendement est tributaire d’une vision à long terme et de nos activités qui nous permettent de mettre en œuvre des stratégies de placement que d’autres ne peuvent pas réaliser. Notre mandat unique, notre équipe talentueuse, notre culture exceptionnelle et notre solide marque mondiale nous distinguent davantage sur le marché.

Grâce à cette approche, nous sommes en mesure de trouver un juste équilibre entre le risque et le rendement tout en dégageant une plus-value importante au moyen de la gestion active. Notre objectif est d’obtenir des rendements durables à long terme dans l’intérêt des cotisants et des bénéficiaires.

Pour en savoir plus, consultez la page Stratégie de placement et lisez nos principes de placement.

Investissements RPC se concentre sur les rendements à réaliser sur un très long horizon de placement. Il cherche donc à construire un portefeuille diversifié sur le plan des actifs et des régions géographiques.

Nous investissons au Canada et partout dans le monde afin d’acquérir et de gérer des actifs des marchés publics et privés en vue d’optimiser les rendements et de créer une valeur durable. Nous disposons d’équipes à l’échelle mondiale qui possèdent une expertise approfondie et une connaissance des marchés locaux. Notre portefeuille de placements diversifié dans l’ensemble des catégories d’actif, secteurs et régions est conçu pour être résilient face à la volatilité des marchés et protéger les intérêts des bénéficiaires actuels et futurs contre d’autres facteurs pouvant influer sur le financement du RPC.

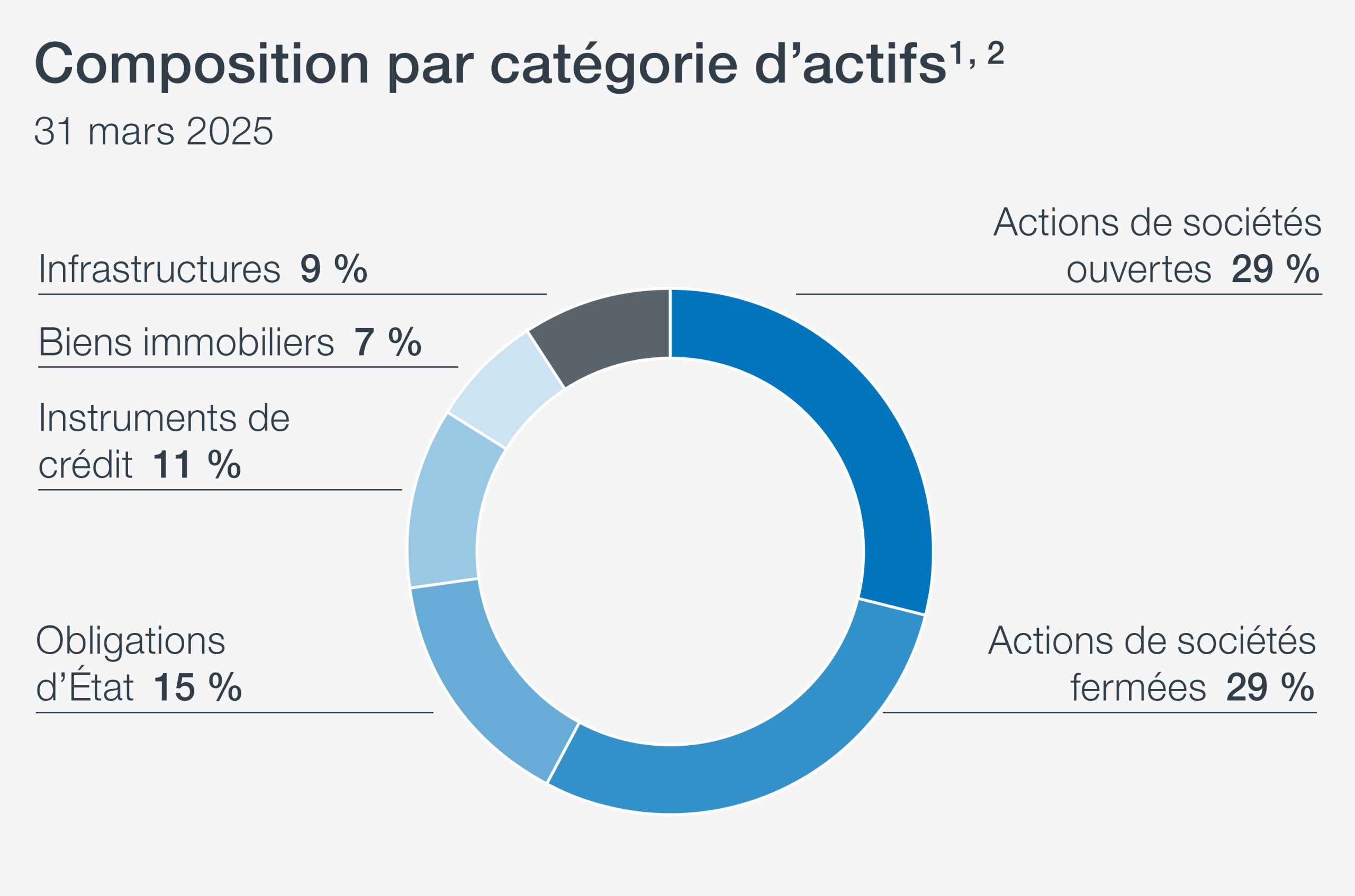

La composition actuelle de l’actif (au 31 mars 2025) est la suivante :

1 Veuillez vous reporter à la page 73 du rapport annuel pour une répartition de la composition entre chaque catégorie d’actifs.

2 Les instruments de crédit désignent les placements dans des instruments de crédit sur les marchés publics et privés, dont une tranche de 67,2 milliards de dollars compose une partie du portefeuille à gestion active et une tranche de 11,6 milliards de dollars compose une partie du portefeuille d’équilibrage au 31 mars 2025. Les deux portefeuilles sont gérés par le service de Placements en instruments de crédit.

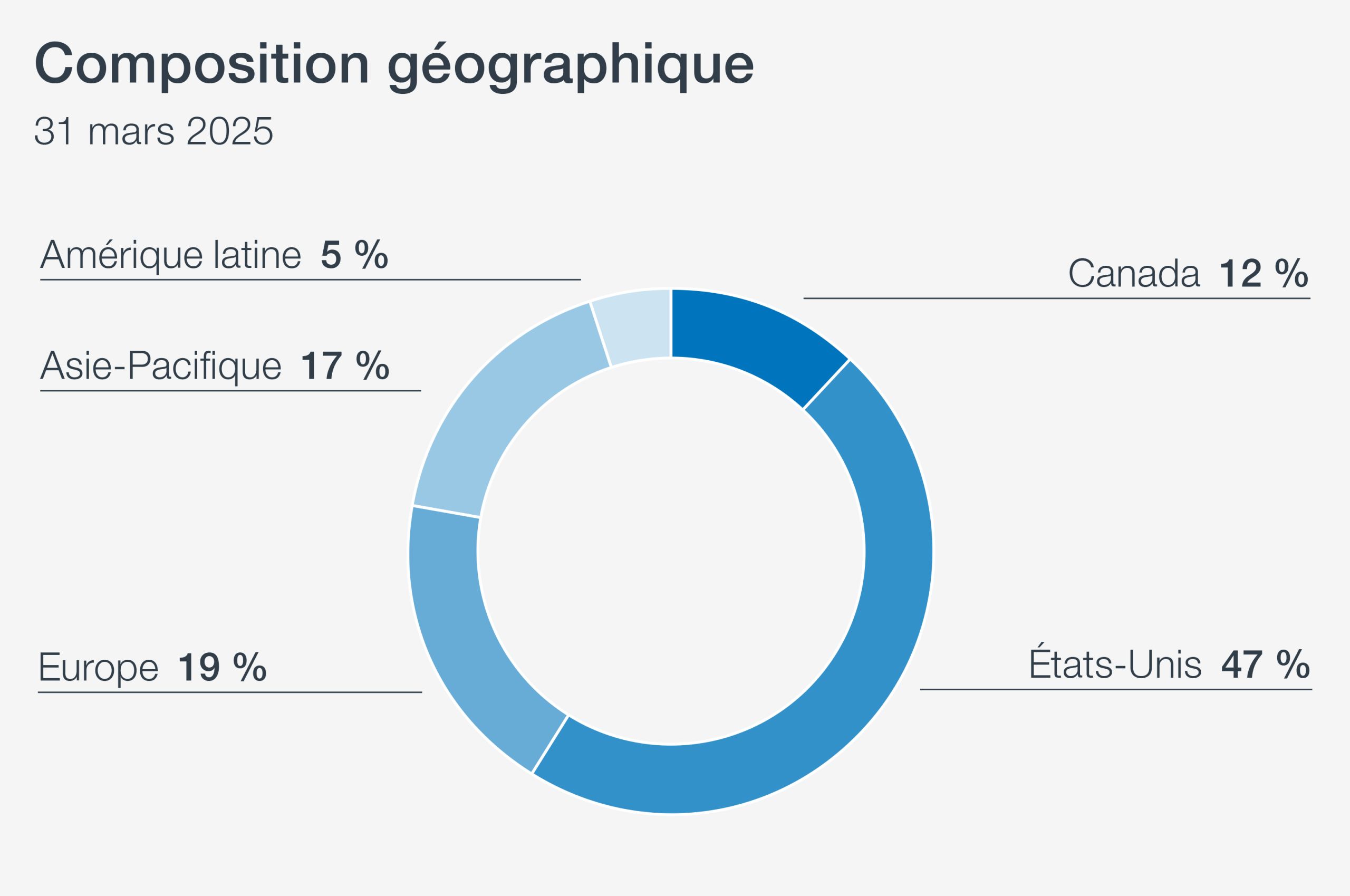

La répartition géographique (au 31 mars 2025) est la suivante :

Nous investissons dans des actions de sociétés ouvertes, des actions de sociétés fermées, des obligations, des titres de créance de sociétés ouvertes et de sociétés fermées, des biens immobiliers, des infrastructures ainsi que dans d’autres secteurs, au Canada et partout dans le monde. Nous envoyons régulièrement de l’information concernant les nouveaux placements ainsi que de l’information financière trimestrielle, et nous divulguons nos placements sur notre site Web et nos actions de sociétés ouvertes sur une base annuelle à la fin de l’année (31 mars).

Vous trouverez dans les listes suivantes des renseignements sur nos placements :

- Relations établies en vue de placements en actions de sociétés fermées au 31 décembre, 2024

- Pour en savoir plus sur les placements dans des actions de sociétés fermées et les équipes responsables de ces placements, veuillez consulter la page Actions de sociétés fermées.

- Actions de sociétés ouvertes canadiennes au 31 mars, 2025

- Actions de sociétés ouvertes étrangères au 31 mars, 2025

Pour en savoir plus sur nos placements sur les marchés publics, veuillez consulter Actions à gestion active et Marchés financiers et placements factoriels. - Exposition l’indice des boursiers mondiaux au 31 mars, 2025

- Placements Immobiliers au 31 mars 2025

Pour en savoir plus sur nos placements immobiliers et sur les équipes qui en assurent la gestion, veuillez consulter Actifs réels.

Veuillez noter que notre politique concernant l’information et la communication avec les intéressés stipule que « les renseignements concernant les placements encore à l’étude sont également protégés et que nous respectons les ententes de confidentialité ainsi que les autres restrictions commerciales ».

Investissements RPC investit au Canada depuis plus de 25 ans. Avec des placements totaux de 114 G$ au 31 mars 2025, nous maintenons constamment une surpondération du Canada, car nous croyons en son potentiel à long terme. Même si nous devons exercer nos activités à l’échelle mondiale, nous sommes fiers d’être Canadiens et demeurons convaincus que notre pays est l’un des meilleurs endroits au monde où investir. C’est pourquoi nous investissons dans les 10 provinces.

Cela dit, même si le Canada est la pierre angulaire de notre portefeuille, il ne représente qu’environ 3 % de l’économie mondiale. Pour assurer la sécurité de plus de 22 millions de cotisants et de bénéficiaires du RPC à la retraite, nous devons adopter une vision mondiale. La diversification de la caisse dans l’ensemble des régions et des catégories d’actif n’est pas seulement une pratique exemplaire; elle est essentielle pour produire des rendements solides et stables à long terme.

Investissements RPC tient compte de la performance de la caisse en prenant en considération les rendements requis pour verser les prestations de retraite et son objectif d’atteindre un rendement supérieur. Nos rapports d’information sur le rendement absolu indiquent les rendements du Fonds sur des horizons de placement de un, cinq et dix ans. Notre rendement relatif évalue les rendements du Fonds dans le contexte de nos indices de référence.

Au cours de l’exercice 2025, de nouveaux portefeuilles de référence ont remplacé les cibles de risque de marché (auparavant également appelées portefeuilles de référence) comme référence par rapport à laquelle le rendement relatif est évalué. Les nouveaux portefeuilles de référence fournissent les pondérations cibles pour nos stratégies de placement à gestion active et d’équilibrage. Nous constituons les portefeuilles de référence en regroupant les indices de référence des marchés publics utilisés pour chaque stratégie de placement dans le cadre d’une stratégie de gestion passive.

Avant que les nouveaux portefeuilles de référence ne soient utilisés, les cibles de risque de marché servaient d’indices de référence du rendement et représentaient notre niveau de risque de marché cible. Toutefois, avec le temps, les cibles de risque de marché ont commencé à diverger des expositions cibles de nos portefeuilles de placement. Durant la première période de gestion active, la composition du portefeuille de référence auparavant utilisé concordait avec celle du portefeuille de placement du RPC de base. Or, du fait de l’élaboration et de la croissance d’une plateforme à stratégies multiples, ce portefeuille de référence est devenu beaucoup moins diversifié qu’un portefeuille mondial recherché représentatif du mandat prévu par la loi d’Investissements RPC, de sorte qu’il ne permet plus d’évaluer adéquatement le rendement actuel. Les nouveaux portefeuilles de référence reflètent davantage notre approche diversifiée en matière de placement et notre stratégie à long terme, offrant des indices de référence du rendement plus pertinents et précis dans le cadre d’une stratégie passive à l’égard des portefeuilles de placement comparativement à la première période.

Pour obtenir des renseignements sur les décisions que nous estimons être les plus rentables, veuillez vous reporter à la page 39 du rapport annuel 2025 d’Investissements RPC.

La juste valeur est définie comme le prix qui serait reçu pour la vente d’un actif ou payé pour le transfert d’un passif entre des intervenants du marché à une date précise.

Les cours des actions sont utilisés pour évaluer la juste valeur des placements négociés dans un marché actif, comme les actions de sociétés ouvertes et les obligations négociables.

Lorsque le marché d’un placement n’est pas actif, comme pour les actions de sociétés fermées, les titres de créance privés, les actifs réels et les dérivés hors cote, la juste valeur est déterminée au moyen de techniques d’évaluation qui maximisent l’utilisation des données observables sur les marchés comme les multiplicateurs d’autres sociétés comparables cotées en Bourse.

Les techniques additionnelles comprennent l’utilisation de données relatives aux dernières transactions conclues dans des conditions de concurrence normale, l’utilisation de la juste valeur actuelle d’un autre placement essentiellement semblable, l’analyse de la valeur actualisée des flux de trésorerie, le recours à des modèles d’évaluation et d’autres méthodes d’évaluation reconnues dans le secteur du placement.

Le Régime de pensions du Canada comporte deux volets : le RPC de base et le RPC supplémentaire. En 2016, les gouvernements fédéral et provinciaux ont décidé d’élargir le RPC afin d’offrir de futures prestations bonifiées aux travailleurs qui cotisent. Dans le cadre de cette modification, le RPC a été élargi en deux volets :

- le RPC « de base », qui fait référence aux prestations et aux cotisations maintenues aux taux utilisés avant janvier 2019; et

- le RPC « supplémentaire » correspondant aux prestations et cotisations supplémentaires qui ont pris effet en janvier 2019.

Cela implique que dans les prochaines décennies, le RPC couvrira environ le tiers du revenu d’un bénéficiaire par rapport au niveau précédent (environ le quart), et ce jusqu’à concurrence d’un certain plafond.

Tant le RPC de base que le RPC supplémentaire tireront pleinement parti du réseau mondial, du savoir-faire, des stratégies de placement et du cadre de gouvernance du risque d’Investissements RPC. La stratégie d’Investissements RPC est de construire une seule caisse résiliente visant un rendement solide pour les deux comptes.

En général, nous ne répondons pas aux propositions de placement non sollicitées. Afin de diversifier le portefeuille, Investissements RPC investit dans des actions de sociétés cotées en bourse et de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe, et nous étudions des occasions de placement qui répondent à nos critères et à notre envergure. Vous pouvez en apprendre davantage sur comment nous effectuons nos placements et notre stratégie de placement ici.

Approche en matière de développement durable

Chez Investissements RPC, notre mandat consiste à maximiser les rendements tout en évitant les risques de perte indus et en tenant compte des facteurs qui ont une incidence sur la capitalisation du Régime de pensions du Canada.

Nous croyons que les sociétés qui anticipent et gèrent efficacement les facteurs importants liés au développement durable sont mieux placées pour être plus rentables et résilientes à long terme.

En intégrant ces facteurs à notre stratégie de placement et à nos activités de gestion d’actifs, nous visons à prendre des décisions de placement plus éclairées qui procurent de meilleurs rendements aux cotisants et aux bénéficiaires canadiens.

Veuillez consulter la section Approche en matière de développement durable de notre site Web pour en savoir plus.

Les risques et les considérations liés à la durabilité sont intégrés à notre processus décisionnel au sein du fonds, guidés par nos principes en matière de changements climatiques et nos convictions en matière de placement.

Il s’agit de considérations financières essentielles, et nous croyons que l’intégration de la durabilité contribue à créer une valeur durable pour les Canadiens.

En tant qu’investisseur à long terme, nous reconnaissons que la transition de l’économie mondiale vers la carboneutralité présente des occasions de déployer des capitaux de manière à soutenir la réduction des émissions dans l’économie réelle tout en offrant de la valeur à long terme.

Voici quelques-unes des mesures que nous avons prises à cet effet :

- Diminution de l’empreinte carbone des portefeuilles de placement – Même si nous croyons que la trajectoire sera non linéaire, l’empreinte carbone de nos portefeuilles de placement a diminué de 41 % depuis l’exercice 2020.

- Réduction de notre empreinte opérationnelle – Les émissions liées aux voyages d’affaires ont diminué de 28 % depuis l’exercice 2020.

- 28 sociétés de notre portefeuille ont effectué une évaluation de leur décarbonisation avec notre soutien, ce qui représente 25 % de nos émissions. La somme des émissions totales de ces actifs de portées 1 et 2 est de 5,5 millions de tonnes d’éq. CO2.

- Nous avons tenu les administrateurs du conseil responsables en exerçant nos droits de gouvernance conformément à nos Principes et directives de vote par procuration – 457 votes contre le non-respect des attentes en matière de changement climatique énoncées dans nos lignes directrices au cours des trois dernières années.

- Émissions d’obligations vertes de 10,8 G$. Ces actifs sont des immeubles écologiques et des actifs renouvelables éoliens et solaires.

- 14 G$ investis dans des actifs renouvelables – Ceux-ci comprennent des actifs publics tels que définis selon la norme Global Industry Classification Standards (électricité renouvelable) ainsi que des actifs privés dont plus de 90 % des revenus proviennent de sources d’énergie renouvelable (éolienne, solaire, hydraulique et géothermique).

Nous continuerons de communiquer des détails sur la façon dont nos mesures financent la réduction des émissions tout en gérant le fonds dans l’intérêt des cotisants et des bénéficiaires.

L’atteinte de la carboneutralité d’ici 2050 demeure un objectif largement adopté et une ambition cruciale pour plusieurs pays, sociétés et organisations internationales. Elle présente des risques et des occasions pour les investisseurs à long terme. De récentes évolutions juridiques au Canada ont ajouté de nouveaux facteurs à prendre en compte dans l’interprétation des engagements en matière de carboneutralité. En particulier, des pressions croissantes sont exercées pour adopter des mesures normalisées des émissions et des cibles intermédiaires, dont bon nombre ne reflètent pas la complexité d’un portefeuille de placements mondial comme le nôtre.

Le fait de forcer l’harmonisation avec des jalons rigides pourrait mener à des décisions de placement qui ne sont pas alignées avec notre stratégie de placement. Pour éviter ce risque (et pour demeurer concentrés sur la production de résultats, sans gérer l’incertitude juridique), nous avons pris la décision réfléchie de ne plus maintenir notre engagement envers la carboneutralité d’ici 2050.

Ce qui n’a pas changé, c’est notre conviction que l’intégration de la durabilité contribue à créer une valeur durable pour les Canadiens. La durabilité reste intégrée à la façon dont nous gérons le risque et poursuivons les occasions de placement, guidée par nos principes en matière de changements climatiques et nos principes de placement.

Gouvernance et opérations

Le processus de mise en candidature des administrateurs d’Investissements RPC vise à faire en sorte que seules soient nommées au conseil des personnes ayant des compétences pertinentes et souhaitées dans le domaine du placement, des affaires et des finances.

Le processus de nomination au sein d’Investissements RPC est bien défini et comporte plusieurs étapes. Le gouverneur en conseil nomme les administrateurs sur la recommandation du ministre fédéral des Finances. Avant d’effectuer ses recommandations, le ministre fédéral doit consulter les ministres des Finances des provinces participantes.

Le ministre des Finances du Canada peut nommer (et a déjà nommé par le passé) un comité des candidatures composé de représentants de chacune des provinces participantes ainsi qu’un représentant qu’il aura nommé lui-même qui le conseillera par rapport aux candidats potentiels. Sous la supervision du comité de gouvernance du conseil d’administration, une agence de recrutement est embauchée et Investissements RPC propose des candidats au comité des candidatures du gouvernement. Le comité des candidatures recommande alors au ministre des Finances fédéral des candidats en vue de leur nomination ou du renouvellement de leur mandat.

Le conseil publie les avis de poste à pourvoir sur le site Web d’Investissements RPC. Le public peut alors prendre connaissance des compétences essentielles qu’on exige d’un administrateur et proposer des candidats. Les noms ainsi obtenus augmentent le bassin de candidats sélectionnés par les agences externes de recrutement de cadres. Cela nous permet de réunir le plus grand nombre possible de candidats hautement qualifiés.

Pour de plus amples renseignements, voir le conseil d’administration.

Nous sommes en concurrence avec les plus grands gestionnaires de placements et institutions financières au Canada et partout dans le monde pour attirer les talents. Nous croyons qu’offrir une rémunération concurrentielle est l’un des éléments clés pour attirer, motiver et retenir les talents dont nous avons besoin pour exécuter efficacement notre mandat prescrit par la loi.

Notre programme de rémunération reflète notre responsabilité envers le public et celle de gérer la caisse dans l’intérêt des cotisants et des bénéficiaires du RPC. Nous corrélons les primes de rendement à la réalisation de notre mandat et de notre stratégie à long terme, tout en tenant compte de notre appétence pour différents types de risques dans notre quête de rendements à valeur ajoutée.

Notre méthode de rémunération tient compte de la performance de la caisse en prenant en considération les rendements requis pour verser les prestations de retraite et son objectif d’atteindre un rendement supérieur. L’intégration du rendement absolu et du rendement relatif de la caisse à notre cadre de rémunération permet d’établir un lien plus étroit entre les intérêts des cotisants et des bénéficiaires du RPC et la rémunération de nos employés. À mesure que notre stratégie de placement et notre approche évoluent, nous tenons compte de critères quantitatifs et qualitatifs dans l’évaluation du rendement des placements et d’autres objectifs.

La rigueur en matière de gestion des coûts est un élément fondamental de notre responsabilité publique, inhérent à nos efforts visant à édifier un organisme concurrentiel à l’échelle internationale afin de créer de la valeur durable pour plusieurs générations de bénéficiaires du RPC.

Au cours de l’exercice 2025, afin de générer un bénéfice net de 59,8 milliards de dollars, Investissements RPC a engagé, de façon directe et indirecte, des charges d’exploitation de 1 756 millions de dollars, des frais de gestion des placements de 1 760 millions de dollars et des commissions de performance versées aux gestionnaires externes de 2 223 millions de dollars, de même que des coûts de transaction de 730 millions de dollars. Notre ratio des charges d’exploitation a continué de diminuer pour s’établir à 26,1 points de base (pb), ce qui est inférieur à notre moyenne sur cinq exercices de 27,7 pb et inférieur au ratio de 27,5 pb enregistré au cours de l’exercice 2024.

La page 28 du rapport annuel de l’exercice 2025 présente une analyse de la façon dont nous gérons nos coûts. Pour un aperçu complet des charges combinées d’Investissements RPC, y compris une analyse comparative des résultats d’un exercice à l’autre, se reporter à la page 47.