L’Office poursuit les préparatifs pour intégrer, investir et gérer les cotisations au Régime de pensions du Canada supplémentaire à compter de janvier 2019

TORONTO (ONTARIO) (le

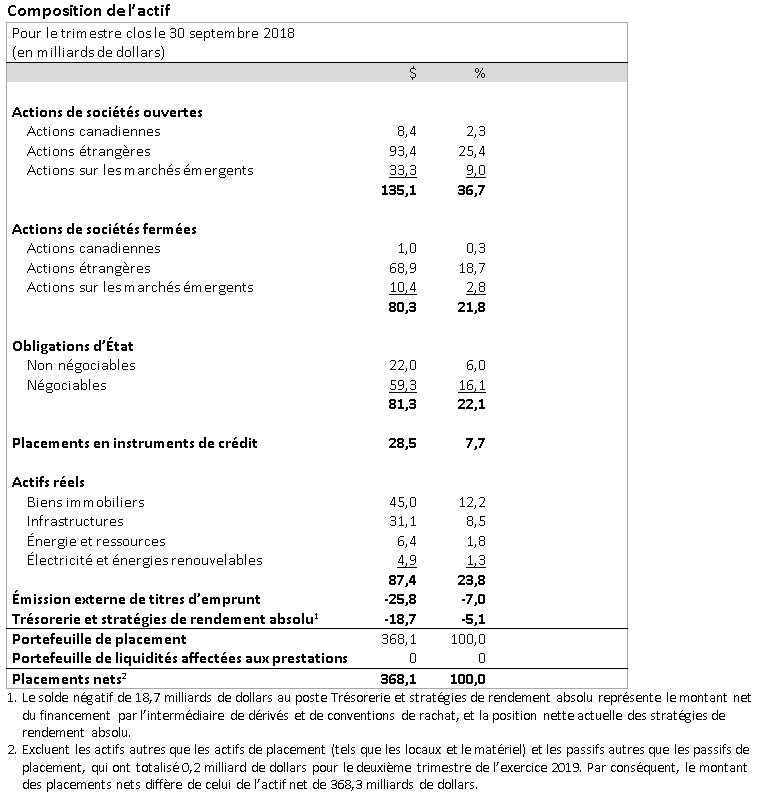

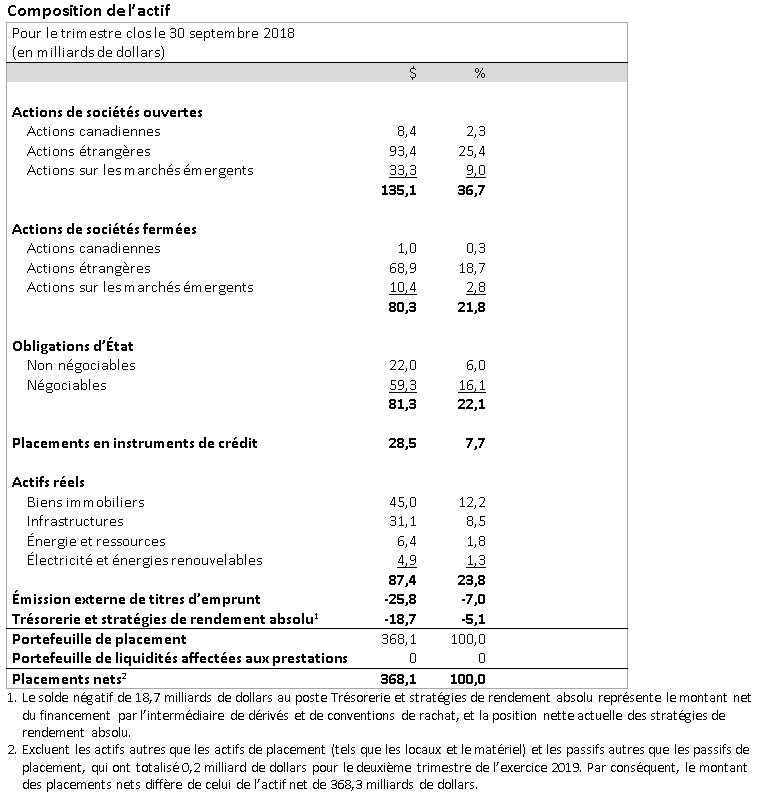

9 novembre 2018) : La caisse du RPC a clôturé le deuxième trimestre de l’exercice 2019, le 30 septembre 2018, avec un actif net de 368,3 milliards de dollars, comparativement à 366,6 milliards de dollars à la fin du trimestre précédent. Cette augmentation de 1,7 milliard de dollars de l’actif au cours du trimestre est attribuable à un bénéfice net de 2,3 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, moins des sorties nettes de trésorerie du Régime de pensions du Canada (le RPC) de 0,6 milliard de dollars. Le montant des cotisations au RPC que reçoit la caisse du RPC est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements de prestations supérieurs aux cotisations au cours des derniers mois de l’année. Chaque année, les cotisations à la caisse continuent de surpasser les sorties de trésorerie.

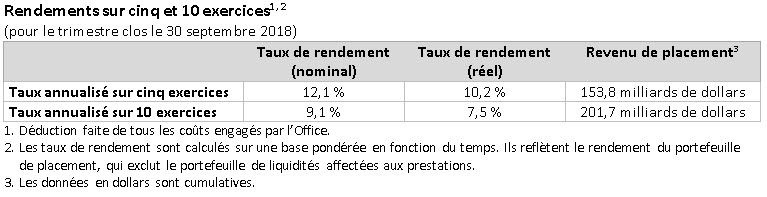

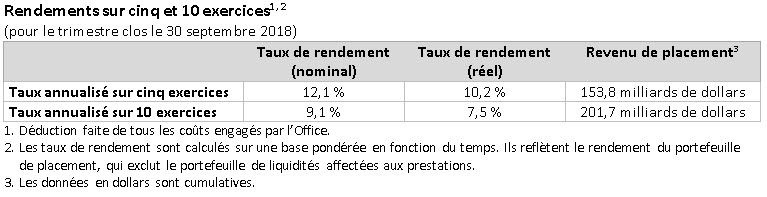

Le portefeuille de placement a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 9,1 pour cent et de 12,1 pour cent, respectivement, et un rendement de 0,6 pour cent pour le trimestre. Ces rendements sont calculés déduction faite de tous les coûts engagés par l’Office.

Pour le premier semestre de l’exercice, la caisse du RPC a augmenté de 12,2 milliards de dollars, ce qui comprend un bénéfice net de 8,9 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, plus des entrées nettes de trésorerie au RPC de 3,3 milliards de dollars. Le portefeuille a généré un rendement net de 2,5 pour cent pour la période, déduction faite de tous les coûts engagés par l’Office.

« Bien que les rendements aient été relativement stables au deuxième trimestre, nos équipes ont offert un bon rendement par rapport à notre stratégie de placement sous-jacente, a déclaré Mark Machin, président et chef de la direction de l’Office d’investissement du régime de pensions du Canada (l’Office). Les diminutions des taux de change par rapport au dollar canadien ont constitué le principal obstacle pour la caisse au cours du trimestre, car elles ont contrebalancé le solide rendement en monnaie locale. »

Au cours du trimestre, les équipes de placement de l’Office ont établi de nouveaux partenariats à l’échelle mondiale et ont réalisé d’importantes opérations ayant permis de rapprocher davantage le portefeuille de l’atteinte des objectifs à long terme. « L’Office tire parti de l’horizon de placement à long terme de la caisse et adopte des stratégies de placement diversifiées et novatrices, en particulier en période de volatilité accrue des marchés; c’est d’ailleurs ce qu’ont fait nos équipes au cours du trimestre », a ajouté M. Machin.

De plus, l’Office a poursuivi ses préparatifs pour intégrer, investir et gérer les cotisations au RPC supplémentaires, dont les versements à la caisse doivent commencer le 1er janvier 2019, ce qui coïncide avec le début de notre quatrième trimestre. Ces cotisations additionnelles tireront pleinement parti de la structure de placement et du cadre de gouvernance des risques de l’Office. L’Office présentera un rapport sur le rendement de l’ensemble de la caisse et des comptes de base et supplémentaire du RPC dans son communiqué et son rapport annuel qui seront publiés à la fin du présent exercice.

L’Office poursuit la constitution d’un portefeuille conçu pour atteindre un rendement maximal en fonction d’un niveau de risque approprié, compte tenu de notre horizon de placement exceptionnellement long. Par conséquent, les résultats à long terme constituent une mesure plus appropriée du rendement des placements de l’Office que les rendements générés pour un trimestre donné ou un seul exercice.

Viabilité à long terme

Le taux de rendement nominal net annualisé sur 10 exercices de 9,1 pour cent, qui correspond à un rendement réel net de 7,5 pour cent, enregistré par l’Office est supérieur à l’hypothèse de l’actuaire en chef, soit un rendement moyen de 3,9 pour cent pour la période de projection de 75 ans visée par son rapport. Le taux de rendement réel est présenté déduction faite de tous les coûts engagés par l’Office, conformément à l’approche utilisée par l’actuaire en chef.

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal publié en septembre 2016, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2015, le RPC demeure viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période prospective de 75 ans visée dans ce rapport actuariel. Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement réel hypothétique de la caisse, qui tient compte de l’incidence de l’inflation, devrait atteindre en moyenne 3,9 pour cent au cours de la période de 75 ans.

Ce rapport de l’actuaire en chef confirme que le rendement de la caisse a surpassé les attentes pour la période allant de 2013 à 2015, le revenu de placement ayant dépassé les prévisions de 248 pour cent, ou 70 milliards de dollars.

Faits saillants des activités de placement du deuxième trimestre :

Actions de sociétés fermées

- Réalisation d’un co-investissement de 130 millions de dollars américains dans Anastasia Beverly Hills, en partenariat avec TPG et d’autres co-investisseurs. Établi en Californie, Anastasia Beverly Hills est un fabricant de produits de beauté de prestige en forte croissance.

- Acquisition d’une participation dans Sportradar, de concert avec TCV, pour une valeur d’entreprise de 2,1 milliards d’euros. Sportradar est le chef de file mondial de l’analyse des données sportives et de la mise à profit de leur puissance, et il est le partenaire officiel de la NBA, de la NFL, de la LNH, de la NASCAR ainsi que de la FIFA et de l’UEFA.

Actifs réels

- Lancement de l’aménagement du 1133 Melville, une tour de bureaux appelée « The Stack » située au centre-ville de Vancouver. L’Office détient cet immeuble en parts égales avec Oxford Properties Group et vise un investissement d’environ 175 millions de dollars canadiens afin de soutenir l’aménagement sur plusieurs années. Cet aménagement de locaux pour bureaux de catégorie AAA d’une superficie de 540 000 pieds carrés constitue le plus important projet d’aménagement de locaux pour bureaux en cours à Vancouver.

- À titre de membre du consortium Sydney Transport Partners, l’Office a investi dans le projet d’autoroutes à péage WestConnex à Sydney, en Australie. Le consortium a été le soumissionnaire retenu pour une participation de 51 pour cent dans WestConnex, ce qui représente un produit total de 9,26 milliards de dollars australiens pour l’État de la Nouvelle-Galles-du-Sud. L’Office détient une part de 20,5 pour cent dans la participation du consortium. WestConnex est le plus important projet d’infrastructures routières en cours de construction en Australie.

- Engagement à fournir, conjointement avec Goodman Group, un apport en capital supplémentaire de 1,75 milliard de dollars américains dans Goodman China Logistics Partnership (GCLP), ce qui porte l’apport en capital total à 5 milliards de dollars américains. Les participations additionnelles seront de 80 pour cent et de 20 pour cent, l’Office investissant 1,4 milliard de dollars américains et Goodman, 350 millions de dollars américains, comme le prévoit la structure de participation de GCLP. GCLP investit dans des installations logistiques de grande qualité situées dans des emplacements de premier ordre en Chine continentale.

- Formation d’un partenariat avec ESR et sa filiale Kendall Square Asset Management, établie à Séoul, afin d’investir un montant maximal de 500 millions de dollars américains dans une nouvelle entité d’investissement ciblant des installations logistiques modernes en Corée du Sud. Le portefeuille se composera d’installations de catégorie A situées dans des emplacements clés qui satisferont les diverses exigences des locataires. L’entité investira initialement dans un portefeuille de départ composé de six installations logistiques d’une superficie brute totale de 270 000 mètres carrés gérées par Kendall Square Asset Management.

- Acquisition d’un actif logistique de premier ordre dans le nord du New Jersey pour un montant de 150 millions de dollars américains par l’entremise du Partenariat nord-américain conclu avec Goodman Group. L’Office a investi un montant d’environ 70 millions de dollars américains pour une participation de 45 pour cent. L’entrepôt logistique d’une superficie de 617 000 pieds carrés est entièrement loué à une entreprise de commerce électronique de première qualité à titre de principal point de distribution final pour New York.

- Engagement à investir un montant d’environ 300 millions de dollars canadiens dans Wolf Midstream Inc. (Wolf) afin d’appuyer la construction de l’Alberta Carbon Trunk Line (ACTL). Wolf et Enhance Energy ont conclu une entente d’élaboration et de coordination de projet relativement à la construction et à l’exploitation de l’ACTL, un actif de transport par pipeline et de capture du dioxyde de carbone de 240 kilomètres situé en Alberta. Wolf construira, détiendra et exploitera l’ACTL.

- Constitution d’une coentreprise avec WPT Industrial Real Estate Investment Trust et l’Alberta Investment Management Corporation afin de constituer un portefeuille d’immeubles industriels au sein de marchés stratégiques du secteur de la logistique aux États-Unis en fonction d’une stratégie de placement axée sur la valeur ajoutée et l’aménagement. La coentreprise visera à investir des capitaux d’un montant total maximal de 1 milliard de dollars américains. L’Office détiendra une participation de 45 pour cent dans la coentreprise.

- Engagement à investir environ 1,0 milliard de dollars américains dans Encino Acquisition Partners (EAP) afin de soutenir l’acquisition, par EAP, d’actifs liés au pétrole et au gaz de schiste de Chesapeake Energy à Utica, en Ohio, pour une contrepartie en trésorerie totale de 2,0 milliards de dollars américains. L’Office et Encino Energy ont créé EAP en 2017 pour acquérir des actifs importants de production et de mise en valeur du pétrole et du gaz de qualité supérieure dans les 48 États contigus des États-Unis. L’Office détient une participation d’environ 98 pour cent dans EAP.

- Constitution d’une coentreprise avec Boston Properties, Inc., l’un des plus importants propriétaires et promoteurs d’immeubles de bureaux sur les marchés publics aux États-Unis, et conclusion de l’acquisition du Santa Monica Business Park à Santa Monica, en Californie, pour un prix d’achat d’environ 627,5 millions de dollars américains. Dans le cadre de la coentreprise, l’Office a investi 147,4 millions de dollars américains afin d’acquérir une participation de 45 pour cent dans le parc commercial.

- Établissement d’un nouveau partenariat avec Longfor Group Holdings Limited afin d’investir dans des programmes de logements locatifs en Chine prévoyant un investissement cible initial d’environ 817 millions de dollars américains.

Placements en instruments de crédit

- Élargissement de notre portefeuille grâce à l’investissement d’un montant de 285 millions de dollars américains dans une nouvelle entité d’investissement utilisée pour investir dans des tranches de dernier rang de titres de créance adossés à des prêts gérés par Sound Point Capital Management, LP.

- Constitution d’une coentreprise de prêts immobiliers avec Silverstein Properties, Inc., appelée Silverstein Capital Partners. L’Office détient une participation d’environ 45 pour cent dans la coentreprise, et s’est engagé à fournir un apport en capital initial d’un montant nominal de 150 millions de dollars américains.

- Engagement à participer à un prêt de 500 millions de dollars australiens pour soutenir la création d’un nouveau fonds, de concert avec Challenger Investment Partners (CIP), lequel investira dans des prêts immobiliers du marché intermédiaire en Australie et en Nouvelle-Zélande. CIP assurera la recherche et gérera les placements pour le compte du fonds.

- Signature d’une entente visant l’acquisition d’un portefeuille de prêts improductifs en Espagne d’une valeur comptable brute d’environ 1 000 millions d’euros auprès de Banco Bilbao Vizcaya Argentaria, S.A.

- Investissement d’un montant de 260 millions de dollars américains dans le prêt à terme de premier rang octroyé à Getronics, l’un des plus importants fournisseurs de solutions en matière de transformation numérique en Europe. Ce prêt visait à soutenir l’acquisition par Getronics de Pomeroy, l’un des plus importants fournisseurs de services de transformation numérique des milieux de travail aux États-Unis, afin de mettre sur pied une société mondiale de services de technologies de l’information.

Actions à gestion active

- Investissement d’un montant de 50 millions de dollars américains dans le financement par actions privilégiées de série B de Zoox, une société de technologie américaine qui se concentre sur l’élaboration d’une solution entièrement intégrée de déplacement par véhicules autonomes, ce qui comprend la construction et l’exploitation d’une flotte de taxis autonomes spécialement conçus.

Cession d’actifs :

Actifs réels

- Vente de notre participation de 50 pour cent dans l’immeuble de bureaux Aldgate House, à Londres, au Royaume-Uni. Le produit net de la vente revenant à l’Office s’élève à environ 89 millions de livres sterling, avant les ajustements de clôture habituels. L’Office avait acquis cette participation en 2013.

- Vente de notre participation de 50 pour cent dans l’immeuble de bureaux 800 Burrard Street, à Vancouver. Le produit net de la vente revenant à l’Office s’élève à environ 114 millions de dollars canadiens. L’Office avait acquis cette participation en 2012.

Voici les faits saillants de nos activités de placement après la fin du trimestre :

Actifs réels

- Le consortium mis sur pied par la coentreprise constituée par l’Office et Votorantim Energia a été le soumissionnaire retenu dans le cadre du processus de privatisation visant l’acquisition d’une participation donnant le contrôle dans la société brésilienne de production d’hydroélectricité Companhia Energética de São Paulo (CESP), par l’acquisition de 80,2 pour cent de ses actions ordinaires et de 13,7 pour cent de ses actions privilégiées de catégorie B pour un montant de 1,7 milliard de reales.

- Conclusion d’une entente définitive avec IDEAL et le Régime de retraite des enseignantes et des enseignants de l’Ontario visant à investir dans Pacifico Sur, une autoroute à péage de 309 kilomètres au Mexique. IDEAL détiendra une participation de 51 pour cent dans la concession d’autoroutes Guadalajara-Tepic, S.A. de C.V., concessionnaire de l’autoroute à péage Pacifico Sur. L’Office et le Régime de retraite des enseignantes et des enseignants de l’Ontario obtiendront une participation minoritaire de 49 pour cent pour un montant initial de 4 539 millions de pesos (314 millions de dollars canadiens), et auront la possibilité de faire un second investissement d’un montant maximal de 3 141 millions de pesos (218 millions de dollars canadiens) qui sera assujetti à certaines modalités de l’entente. L’Office et le Régime de retraite des enseignantes et des enseignants de l’Ontario détiendront des participations respectives de 29 pour cent et de 20 pour cent, conformément à la structure de propriété d’Arco Norte.

Faits saillants de l’Office :

- Kelly Shen a été nommée directrice générale principale et chef des données et de la technologie. Elle compte plus de 20 ans d’expérience éprouvée en matière de gestion des données, d’analyse et de technologie. Ses connaissances seront essentielles pour orienter les efforts de l’Office visant la création d’une plateforme technologique unique et entièrement connectée à l’échelle de l’organisme qui améliorera les activités de la caisse.

- CPPIB Capital Inc., une filiale en propriété exclusive de l’Office, a procédé à une émission de titres d’emprunt à l’échelle mondiale consistant en billets à terme de cinq ans totalisant 5 milliards de dollars américains. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels l’Office a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à l’Office la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. L’Office utilisera le produit net de ce placement privé à des fins générales.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, pour le compte de 20 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier le portefeuille du RPC, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2018, la caisse du RPC totalisait 368,3 milliards de dollars. Pour obtenir plus de renseignements sur l’Office, veuillez visiter le site www.cppib.com/fr ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient des déclarations prospectives concernant la performance financière ou opérationnelle future de l’Office et ses stratégies ou ses attentes. Les déclarations prospectives se reconnaissent habituellement à l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi qu’à l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. Les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles de l’Office à l’égard des résultats et des événements futurs. Ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien que l’Office soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. L’Office ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter de l’Office ne fait pas partie intégrante de ce communiqué.

Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

{:en}CPPIB advances preparations to accept, invest and manage the Additional Canada Pension Plan contributions in January 2019 TORONTO, ON (November 9, 2018): The CPP Fund ended its second quarter of fiscal 2019 on September 30, 2018, with net assets of $368.3 billion, compared to $366.6 billion at the end of the previous quarter. The $1.7 billion increase in assets for the quarter consisted of $2.3 billion in net income after all CPPIB costs, less $0.6 billion in net Canada Pension Plan (CPP) cash outflows. The CPP Fund routinely receives more CPP contributions than required to pay benefits during the first part of the calendar year, partially offset by benefit payments exceeding contributions in the final months. On an annual basis, contributions to the Fund continue to exceed outflows.The Investment Portfolio achieved 10-year and five-year annualized net nominal returns of 9.1% and 12.1%, respectively, and 0.6% for the quarter. These returns are net of all CPPIB costs.For the six-month fiscal year-to-date period, the CPP Fund increased by $12.2 billion consisting of $8.9 billion in net income after all CPPIB costs, plus $3.3 billion in net CPP cash inflows. The portfolio delivered a net return of 2.5% after all CPPIB costs during the period.“While returns were relatively flat in the second quarter, our teams performed well against our underlying investment strategy,” says Mark Machin, President & Chief Executive Officer, Canada Pension Plan Investment Board (CPPIB). “Foreign currency exchange-rate declines relative to the Canadian dollar were the Fund’s main headwind during the quarter, offsetting strong local currency performance.”CPPIB’s investment teams developed new partnerships around the world and executed large-scale transactions in the quarter, which further positioned the portfolio to meet long-term objectives. “Especially during times of increased market volatility, CPPIB has taken advantage of the Fund’s long horizon and pursued diverse and innovative investment approaches, just as our teams did during the quarter,” added Mr. Machin.CPPIB also continued to advance its preparations to accept, invest and manage the Additional CPP contributions set to begin flowing into the Fund on January 1, 2019, which is the beginning of our fourth quarter. These added contributions will have the full advantage of CPPIB’s investment structure and risk governance framework. CPPIB will report on the performance of the combined total Fund, as well as the Base CPP and Additional CPP components, in our news release and annual report at the end of this fiscal year.CPPIB continues to build a portfolio designed to achieve a maximum rate of return at an appropriate risk level, having regard to our exceptionally long investment horizon. Accordingly, long-term results are a more appropriate measure of CPPIB’s investment performance than returns in any given quarter or single fiscal year.Long-Term SustainabilityCPPIB’s 10-year annualized net nominal rate of return of 9.1%, or 7.5% on a net real rate of return basis, was above the Chief Actuary’s assumption of an average 3.9% return over the 75-year projection period of his report. The real rate of return is reported net of all CPPIB costs to be consistent with the Chief Actuary’s approach.Every three years, the Office of the Chief Actuary of Canada conducts an independent review of the sustainability of the CPP over the next 75 years. In the most recent triennial review released in September 2016, the Chief Actuary of Canada reaffirmed that, as at December 31, 2015, the CPP remains sustainable at the current contribution rate of 9.9% throughout the forward-looking 75-year period covered by the actuarial report. The Chief Actuary’s projections are based on the assumption that the Fund’s prospective real rate of return, which takes into account the impact of inflation, is expected to average 3.9% over the 75-year period. The Chief Actuary’s report confirmed that the Fund’s performance was ahead of projections for the 2013-2015 period as investment income was 248%, or $70 billion, higher than anticipated.Q2 Investment Highlights: Private EquityCompleted a co-investment of US$130 million in Anastasia Beverly Hills, alongside TPG and other co-investors. Based in California, Anastasia Beverly Hills is a high-growth, prestige beauty companyAcquired a stake in Sportradar alongside TCV at an enterprise value of €2.1 billion. Sportradar is the global leader in analyzing and leveraging the power of sports data and serves as the official partner of the NBA, NFL, NHL and NASCAR, as well as FIFA and UEFA.Real Assets Launched the development of 1133 Melville, an office tower known as The Stack, in Vancouver’s downtown core. CPPIB jointly owns the property with Oxford Properties Group on a 50:50 basis, and has targeted to invest approximately C$175 million to support the development over multiple years. The AAA-class, 540,000-square-foot office development is the largest office development currently underway in Vancouver.As a member of the Sydney Transport Partners consortium, CPPIB invested in the WestConnex toll road project in Sydney, Australia. The consortium was the successful bidder for a 51% ownership stake in WestConnex, representing A$9.26 billion of total proceeds to the State of New South Wales for that stake. CPPIB holds a 20.5% interest in the consortium’s ownership stake. WestConnex is the largest road infrastructure project currently underway in Australia. Committed an additional US$1.75 billion of equity with the Goodman Group to the Goodman China Logistics Partnership (GCLP), increasing the total equity commitment to US$5 billion. The additional equity will be made on an 80:20 basis, with CPPIB allocating US$1.4 billion and Goodman US$350 million, consistent with the GCLP’s equity structure. GCLP invests in high-quality logistics properties in prime locations across Mainland China. Partnered with ESR and its Seoul-based subsidiary Kendall Square Asset Management to invest up to US$500 million in a newly established investment vehicle targeting modern logistics facilities in South Korea. The portfolio will comprise Grade-A facilities in key locations servicing diverse tenant demands. The vehicle will initially invest in a seed portfolio of six logistics facilities with an aggregate gross floor area of 270,000 square metres, which are managed by Kendall Square Asset Management.Acquired a prime logistics asset in Northern New Jersey for US$150 million through the Goodman North American Partnership with Goodman Group. CPPIB invested approximately US$70 million for a 45% interest. The 617,000 square-foot logistics warehouse is fully leased to an investment-grade, e-commerce tenant as its primary last-mile distribution point for New York City.Committed to invest approximately C$300 million in Wolf Midstream Inc. (Wolf) to support the construction of the Alberta Carbon Trunk Line (ACTL). Wolf and Enhance Energy entered into a project development and coordination agreement related to the construction and operation of the ACTL, a 240-kilometre carbon dioxide capture and pipeline transportation asset in Alberta. Wolf will construct, own and operate the ACTL.Formed a joint venture with WPT Industrial Real Estate Investment Trust and Alberta Investment Management Corporation to aggregate a portfolio of industrial properties in strategic U.S. logistics markets through a value-add and development investment strategy. The joint venture will target investing up to US$1 billion of combined equity. CPPIB will own a 45% interest in the joint venture.Committed to invest approximately US$1.0 billion in Encino Acquisition Partners (EAP) to support EAP’s acquisition of Chesapeake Energy’s Utica Shale oil and gas assets in Ohio for a total consideration of US$2.0 billion in cash. CPPIB and Encino Energy formed EAP in 2017 to acquire large, high-quality oil and gas production and development assets in the U.S. lower 48 states. CPPIB owns approximately 98% of EAP.Formed a joint venture with Boston Properties, Inc., one of the largest public owners and developers of office buildings in the United States, and completed the acquisition of Santa Monica Business Park in Santa Monica, California, for a purchase price of approximately US$627.5 million. As part of the joint venture, CPPIB invested US$147.4 million for a 45% ownership in the Business Park.Launched a new investment cooperation with Longfor Group Holdings Limited to invest in rental housing programs in China with an initial targeted investment of approximately US$817 million.Credit InvestmentsBroadened our portfolio through a US$285 million investment in a newly established vehicle used to purchase equity in collateralized loan obligations (CLOs) managed by Sound Point Capital Management, LP.Formed a real estate lending joint venture with Silverstein Properties, Inc., known as Silverstein Capital Partners. CPPIB has approximately 45% interest in the joint venture, with an initial notional equity commitment of US$150 million.Agreed to participate in A$500 million of seed lending to a newly established fund with Challenger Investment Partners (CIP) to invest in middle-market real estate loans in Australia and New Zealand. CIP will source and manage investments on behalf of the fund.Signed an agreement to acquire a portfolio of Spanish non-performing loans with a gross book value of approximately €1,000 million from Banco Bilbao Vizcaya Argentaria, S.A. Invested US$260 million in the first lien term loan for Getronics, a leading European provider of digital transformation solutions. The financing supported Getronics’ acquisition of Pomeroy, a leading U.S. provider of digital workplace transformation services, creating a global IT services platform company. Active EquitiesInvested US$50 million in the Series B Preferred Share financing of Zoox, a U.S. technology company focused on developing a fully integrated autonomous vehicle mobility solution including building and operating a fleet of specially designed robo-taxis. Asset Dispositions:Real AssetsSold our 50% ownership interest in Aldgate House, a London, U.K. office property. Net proceeds to CPPIB from the sale were approximately £89 million before customary closing adjustments. CPPIB acquired its ownership interest in 2013.Sold our 50% ownership interest in 800 Burrard Street, a Vancouver office property. Net proceeds to CPPIB from the sale were approximately C$114 million. CPPIB acquired its ownership interest in 2012.Investment highlights following the quarter end include:Real AssetsA consortium formed by the joint venture between CPPIB and Votorantim Energia was declared the successful bidder in the privatization process to acquire a controlling stake in Brazilian hydro generation company Companhia Energética de São Paulo (CESP), for 80.2% of CESP’s common shares and 13.7% of its Class B Preferred Shares for R$1.7 billion.Entered into a definitive agreement with IDEAL and Ontario Teachers’ to invest in Pacifico Sur, a 309-kilometer toll road in Mexico. IDEAL will retain a 51% ownership of the Guadalajara-Tepic, S.A. de C.V. highway concession, the concessionaire of the Pacifico Sur toll road. CPPIB and Ontario Teachers’ together will acquire a 49% minority ownership position for an initial Ps$4,539 million (C$314 million), with the possibility of a second investment of up to Ps$3,141 million (C$218 million) subject to certain conditions of the agreement. CPPIB will hold a 29% stake and Ontario Teachers’ will hold a 20% stake, which is consistent with the ownership structure in Arco Norte. Corporate Highlights:Kelly Shen was appointed our new Senior Managing Director & Chief Technology and Data Officer. Kelly brings more than 20-years of experience in data, analytics and technology with a proven track record. Her insights will be instrumental in guiding CPPIB towards a unified and fully connected enterprise-wide technology platform that will improve the Fund’s operations.CPPIB Capital Inc., a wholly owned subsidiary of CPPIB, completed an international debt offering of USD 5-year term notes totalling US$5 billion. CPPIB utilizes a conservative amount of short- and medium-term debt as one of several tools to manage our investment operations. Debt issuance gives CPPIB flexibility to fund investments that may not match our contribution cycle. Net proceeds from the private placement will be used by CPPIB for general corporate purposes. About Canada Pension Plan Investment Board Canada Pension Plan Investment Board (CPPIB) is a professional investment management organization that invests the funds not needed by the Canada Pension Plan (CPP) to pay current benefits on behalf of 20 million contributors and beneficiaries. In order to build a diversified portfolio of CPP assets, CPPIB invests in public equities, private equities, real estate, infrastructure and fixed income instruments. Headquartered in Toronto, with offices in Hong Kong, London, Luxembourg, Mumbai, New York City, São Paulo and Sydney, CPPIB is governed and managed independently of the Canada Pension Plan and at arm's length from governments. At September 30, 2018, the CPP Fund totalled $368.3 billion. For more information about CPPIB, please visit www.cppib.com or follow us on LinkedIn, Facebook or Twitter.DisclaimerCertain statements included in this press release constitute forward-looking statements with respect to CPPIB’s future financial or business performance, strategies or expectations. Forward-looking statements are typically identified by words or phrases such as “trend,” “potential,” “opportunity,” “believe,” “expect,” “anticipate,” “current,” “intention,” “estimate,” “position,” “assume,” “outlook,” “continue,” “remain,” “maintain,” “sustain,” “seek,” “achieve,” and similar expressions, or future or conditional verbs such as “will,” “would,” “should,” “could,” “may” and similar expressions. The forward-looking statements are not historical facts but reflect CPPIB's current expectations regarding future results or events. These forward-looking statements are subject to a number of risks and uncertainties that could cause actual results or events to differ materially from current expectations, including available investment income, intended acquisitions, regulatory and other approvals and general investment conditions. Although CPPIB believes that the assumptions inherent in the forward-looking statements are reasonable, forward-looking statements are not guarantees of future performance and, accordingly, readers are cautioned not to place undue reliance on such statements due to the inherent uncertainty therein. CPPIB does not undertake to publicly update such statements to reflect new information, future events, and changes in circumstances or for any other reason. The information contained on CPPIB’s website, LinkedIn, Facebook and Twitter are not a part of this press release.All figures in Canadian dollars unless otherwise noted. {:}{:fr}L’Office poursuit les préparatifs pour intégrer, investir et gérer les cotisations au Régime de pensions du Canada supplémentaire à compter de janvier 2019 TORONTO (ONTARIO) (le

9 novembre 2018) : La caisse du RPC a clôturé le deuxième trimestre de l’exercice 2019, le 30 septembre 2018, avec un actif net de 368,3 milliards de dollars, comparativement à 366,6 milliards de dollars à la fin du trimestre précédent. Cette augmentation de 1,7 milliard de dollars de l’actif au cours du trimestre est attribuable à un bénéfice net de 2,3 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, moins des sorties nettes de trésorerie du Régime de pensions du Canada (le RPC) de 0,6 milliard de dollars. Le montant des cotisations au RPC que reçoit la caisse du RPC est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements de prestations supérieurs aux cotisations au cours des derniers mois de l’année. Chaque année, les cotisations à la caisse continuent de surpasser les sorties de trésorerie.Le portefeuille de placement a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 9,1 pour cent et de 12,1 pour cent, respectivement, et un rendement de 0,6 pour cent pour le trimestre. Ces rendements sont calculés déduction faite de tous les coûts engagés par l’Office.Pour le premier semestre de l’exercice, la caisse du RPC a augmenté de 12,2 milliards de dollars, ce qui comprend un bénéfice net de 8,9 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, plus des entrées nettes de trésorerie au RPC de 3,3 milliards de dollars. Le portefeuille a généré un rendement net de 2,5 pour cent pour la période, déduction faite de tous les coûts engagés par l’Office.« Bien que les rendements aient été relativement stables au deuxième trimestre, nos équipes ont offert un bon rendement par rapport à notre stratégie de placement sous-jacente, a déclaré Mark Machin, président et chef de la direction de l’Office d’investissement du régime de pensions du Canada (l’Office). Les diminutions des taux de change par rapport au dollar canadien ont constitué le principal obstacle pour la caisse au cours du trimestre, car elles ont contrebalancé le solide rendement en monnaie locale. »Au cours du trimestre, les équipes de placement de l’Office ont établi de nouveaux partenariats à l’échelle mondiale et ont réalisé d’importantes opérations ayant permis de rapprocher davantage le portefeuille de l’atteinte des objectifs à long terme. « L’Office tire parti de l’horizon de placement à long terme de la caisse et adopte des stratégies de placement diversifiées et novatrices, en particulier en période de volatilité accrue des marchés; c’est d’ailleurs ce qu’ont fait nos équipes au cours du trimestre », a ajouté M. Machin.De plus, l’Office a poursuivi ses préparatifs pour intégrer, investir et gérer les cotisations au RPC supplémentaires, dont les versements à la caisse doivent commencer le 1er janvier 2019, ce qui coïncide avec le début de notre quatrième trimestre. Ces cotisations additionnelles tireront pleinement parti de la structure de placement et du cadre de gouvernance des risques de l’Office. L’Office présentera un rapport sur le rendement de l’ensemble de la caisse et des comptes de base et supplémentaire du RPC dans son communiqué et son rapport annuel qui seront publiés à la fin du présent exercice. L’Office poursuit la constitution d’un portefeuille conçu pour atteindre un rendement maximal en fonction d’un niveau de risque approprié, compte tenu de notre horizon de placement exceptionnellement long. Par conséquent, les résultats à long terme constituent une mesure plus appropriée du rendement des placements de l’Office que les rendements générés pour un trimestre donné ou un seul exercice.Viabilité à long termeLe taux de rendement nominal net annualisé sur 10 exercices de 9,1 pour cent, qui correspond à un rendement réel net de 7,5 pour cent, enregistré par l’Office est supérieur à l’hypothèse de l’actuaire en chef, soit un rendement moyen de 3,9 pour cent pour la période de projection de 75 ans visée par son rapport. Le taux de rendement réel est présenté déduction faite de tous les coûts engagés par l’Office, conformément à l’approche utilisée par l’actuaire en chef.Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal publié en septembre 2016, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2015, le RPC demeure viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période prospective de 75 ans visée dans ce rapport actuariel. Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement réel hypothétique de la caisse, qui tient compte de l’incidence de l’inflation, devrait atteindre en moyenne 3,9 pour cent au cours de la période de 75 ans. Ce rapport de l’actuaire en chef confirme que le rendement de la caisse a surpassé les attentes pour la période allant de 2013 à 2015, le revenu de placement ayant dépassé les prévisions de 248 pour cent, ou 70 milliards de dollars.Faits saillants des activités de placement du deuxième trimestre : Actions de sociétés ferméesRéalisation d’un co-investissement de 130 millions de dollars américains dans Anastasia Beverly Hills, en partenariat avec TPG et d’autres co-investisseurs. Établi en Californie, Anastasia Beverly Hills est un fabricant de produits de beauté de prestige en forte croissance. Acquisition d’une participation dans Sportradar, de concert avec TCV, pour une valeur d’entreprise de 2,1 milliards d’euros. Sportradar est le chef de file mondial de l’analyse des données sportives et de la mise à profit de leur puissance, et il est le partenaire officiel de la NBA, de la NFL, de la LNH, de la NASCAR ainsi que de la FIFA et de l’UEFA.Actifs réels Lancement de l’aménagement du 1133 Melville, une tour de bureaux appelée « The Stack » située au centre-ville de Vancouver. L’Office détient cet immeuble en parts égales avec Oxford Properties Group et vise un investissement d’environ 175 millions de dollars canadiens afin de soutenir l’aménagement sur plusieurs années. Cet aménagement de locaux pour bureaux de catégorie AAA d’une superficie de 540 000 pieds carrés constitue le plus important projet d’aménagement de locaux pour bureaux en cours à Vancouver.À titre de membre du consortium Sydney Transport Partners, l’Office a investi dans le projet d’autoroutes à péage WestConnex à Sydney, en Australie. Le consortium a été le soumissionnaire retenu pour une participation de 51 pour cent dans WestConnex, ce qui représente un produit total de 9,26 milliards de dollars australiens pour l’État de la Nouvelle-Galles-du-Sud. L’Office détient une part de 20,5 pour cent dans la participation du consortium. WestConnex est le plus important projet d’infrastructures routières en cours de construction en Australie. Engagement à fournir, conjointement avec Goodman Group, un apport en capital supplémentaire de 1,75 milliard de dollars américains dans Goodman China Logistics Partnership (GCLP), ce qui porte l’apport en capital total à 5 milliards de dollars américains. Les participations additionnelles seront de 80 pour cent et de 20 pour cent, l’Office investissant 1,4 milliard de dollars américains et Goodman, 350 millions de dollars américains, comme le prévoit la structure de participation de GCLP. GCLP investit dans des installations logistiques de grande qualité situées dans des emplacements de premier ordre en Chine continentale. Formation d’un partenariat avec ESR et sa filiale Kendall Square Asset Management, établie à Séoul, afin d’investir un montant maximal de 500 millions de dollars américains dans une nouvelle entité d’investissement ciblant des installations logistiques modernes en Corée du Sud. Le portefeuille se composera d’installations de catégorie A situées dans des emplacements clés qui satisferont les diverses exigences des locataires. L’entité investira initialement dans un portefeuille de départ composé de six installations logistiques d’une superficie brute totale de 270 000 mètres carrés gérées par Kendall Square Asset Management.Acquisition d’un actif logistique de premier ordre dans le nord du New Jersey pour un montant de 150 millions de dollars américains par l’entremise du Partenariat nord-américain conclu avec Goodman Group. L’Office a investi un montant d’environ 70 millions de dollars américains pour une participation de 45 pour cent. L’entrepôt logistique d’une superficie de 617 000 pieds carrés est entièrement loué à une entreprise de commerce électronique de première qualité à titre de principal point de distribution final pour New York.Engagement à investir un montant d’environ 300 millions de dollars canadiens dans Wolf Midstream Inc. (Wolf) afin d’appuyer la construction de l’Alberta Carbon Trunk Line (ACTL). Wolf et Enhance Energy ont conclu une entente d’élaboration et de coordination de projet relativement à la construction et à l’exploitation de l’ACTL, un actif de transport par pipeline et de capture du dioxyde de carbone de 240 kilomètres situé en Alberta. Wolf construira, détiendra et exploitera l’ACTL.Constitution d’une coentreprise avec WPT Industrial Real Estate Investment Trust et l’Alberta Investment Management Corporation afin de constituer un portefeuille d’immeubles industriels au sein de marchés stratégiques du secteur de la logistique aux États-Unis en fonction d’une stratégie de placement axée sur la valeur ajoutée et l’aménagement. La coentreprise visera à investir des capitaux d’un montant total maximal de 1 milliard de dollars américains. L’Office détiendra une participation de 45 pour cent dans la coentreprise.Engagement à investir environ 1,0 milliard de dollars américains dans Encino Acquisition Partners (EAP) afin de soutenir l’acquisition, par EAP, d’actifs liés au pétrole et au gaz de schiste de Chesapeake Energy à Utica, en Ohio, pour une contrepartie en trésorerie totale de 2,0 milliards de dollars américains. L’Office et Encino Energy ont créé EAP en 2017 pour acquérir des actifs importants de production et de mise en valeur du pétrole et du gaz de qualité supérieure dans les 48 États contigus des États-Unis. L’Office détient une participation d’environ 98 pour cent dans EAP.Constitution d’une coentreprise avec Boston Properties, Inc., l’un des plus importants propriétaires et promoteurs d’immeubles de bureaux sur les marchés publics aux États-Unis, et conclusion de l’acquisition du Santa Monica Business Park à Santa Monica, en Californie, pour un prix d’achat d’environ 627,5 millions de dollars américains. Dans le cadre de la coentreprise, l’Office a investi 147,4 millions de dollars américains afin d’acquérir une participation de 45 pour cent dans le parc commercial.Établissement d’un nouveau partenariat avec Longfor Group Holdings Limited afin d’investir dans des programmes de logements locatifs en Chine prévoyant un investissement cible initial d’environ 817 millions de dollars américains.Placements en instruments de créditÉlargissement de notre portefeuille grâce à l’investissement d’un montant de 285 millions de dollars américains dans une nouvelle entité d’investissement utilisée pour investir dans des tranches de dernier rang de titres de créance adossés à des prêts gérés par Sound Point Capital Management, LP.Constitution d’une coentreprise de prêts immobiliers avec Silverstein Properties, Inc., appelée Silverstein Capital Partners. L’Office détient une participation d’environ 45 pour cent dans la coentreprise, et s’est engagé à fournir un apport en capital initial d’un montant nominal de 150 millions de dollars américains.Engagement à participer à un prêt de 500 millions de dollars australiens pour soutenir la création d’un nouveau fonds, de concert avec Challenger Investment Partners (CIP), lequel investira dans des prêts immobiliers du marché intermédiaire en Australie et en Nouvelle-Zélande. CIP assurera la recherche et gérera les placements pour le compte du fonds.Signature d’une entente visant l’acquisition d’un portefeuille de prêts improductifs en Espagne d’une valeur comptable brute d’environ 1 000 millions d’euros auprès de Banco Bilbao Vizcaya Argentaria, S.A. Investissement d’un montant de 260 millions de dollars américains dans le prêt à terme de premier rang octroyé à Getronics, l’un des plus importants fournisseurs de solutions en matière de transformation numérique en Europe. Ce prêt visait à soutenir l’acquisition par Getronics de Pomeroy, l’un des plus importants fournisseurs de services de transformation numérique des milieux de travail aux États-Unis, afin de mettre sur pied une société mondiale de services de technologies de l’information. Actions à gestion activeInvestissement d’un montant de 50 millions de dollars américains dans le financement par actions privilégiées de série B de Zoox, une société de technologie américaine qui se concentre sur l’élaboration d’une solution entièrement intégrée de déplacement par véhicules autonomes, ce qui comprend la construction et l’exploitation d’une flotte de taxis autonomes spécialement conçus. Cession d’actifs :Actifs réelsVente de notre participation de 50 pour cent dans l’immeuble de bureaux Aldgate House, à Londres, au Royaume-Uni. Le produit net de la vente revenant à l’Office s’élève à environ 89 millions de livres sterling, avant les ajustements de clôture habituels. L’Office avait acquis cette participation en 2013.Vente de notre participation de 50 pour cent dans l’immeuble de bureaux 800 Burrard Street, à Vancouver. Le produit net de la vente revenant à l’Office s’élève à environ 114 millions de dollars canadiens. L’Office avait acquis cette participation en 2012.Voici les faits saillants de nos activités de placement après la fin du trimestre :Actifs réelsLe consortium mis sur pied par la coentreprise constituée par l’Office et Votorantim Energia a été le soumissionnaire retenu dans le cadre du processus de privatisation visant l’acquisition d’une participation donnant le contrôle dans la société brésilienne de production d’hydroélectricité Companhia Energética de São Paulo (CESP), par l’acquisition de 80,2 pour cent de ses actions ordinaires et de 13,7 pour cent de ses actions privilégiées de catégorie B pour un montant de 1,7 milliard de reales.Conclusion d’une entente définitive avec IDEAL et le Régime de retraite des enseignantes et des enseignants de l’Ontario visant à investir dans Pacifico Sur, une autoroute à péage de 309 kilomètres au Mexique. IDEAL détiendra une participation de 51 pour cent dans la concession d’autoroutes Guadalajara-Tepic, S.A. de C.V., concessionnaire de l’autoroute à péage Pacifico Sur. L’Office et le Régime de retraite des enseignantes et des enseignants de l’Ontario obtiendront une participation minoritaire de 49 pour cent pour un montant initial de 4 539 millions de pesos (314 millions de dollars canadiens), et auront la possibilité de faire un second investissement d’un montant maximal de 3 141 millions de pesos (218 millions de dollars canadiens) qui sera assujetti à certaines modalités de l’entente. L’Office et le Régime de retraite des enseignantes et des enseignants de l’Ontario détiendront des participations respectives de 29 pour cent et de 20 pour cent, conformément à la structure de propriété d’Arco Norte. Faits saillants de l’Office :Kelly Shen a été nommée directrice générale principale et chef des données et de la technologie. Elle compte plus de 20 ans d’expérience éprouvée en matière de gestion des données, d’analyse et de technologie. Ses connaissances seront essentielles pour orienter les efforts de l’Office visant la création d’une plateforme technologique unique et entièrement connectée à l’échelle de l’organisme qui améliorera les activités de la caisse.CPPIB Capital Inc., une filiale en propriété exclusive de l’Office, a procédé à une émission de titres d’emprunt à l’échelle mondiale consistant en billets à terme de cinq ans totalisant 5 milliards de dollars américains. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels l’Office a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à l’Office la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. L’Office utilisera le produit net de ce placement privé à des fins générales. À propos de l’Office d’investissement du régime de pensions du Canada L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, pour le compte de 20 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier le portefeuille du RPC, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2018, la caisse du RPC totalisait 368,3 milliards de dollars. Pour obtenir plus de renseignements sur l’Office, veuillez visiter le site www.cppib.com/fr ou nous suivre sur LinkedIn, Facebook ou Twitter.Mise en gardeLe présent communiqué contient des déclarations prospectives concernant la performance financière ou opérationnelle future de l’Office et ses stratégies ou ses attentes. Les déclarations prospectives se reconnaissent habituellement à l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi qu’à l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. Les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles de l’Office à l’égard des résultats et des événements futurs. Ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien que l’Office soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. L’Office ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter de l’Office ne fait pas partie intégrante de ce communiqué.Tous les montants sont exprimés en dollars canadiens, sauf indication contraire. {:}