Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

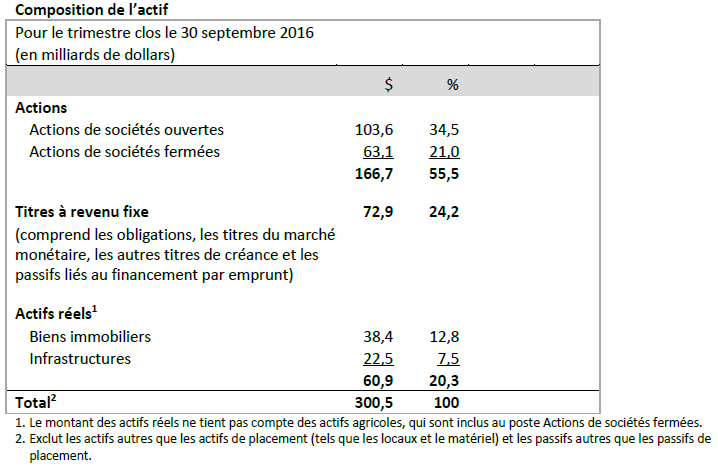

TORONTO (ONTARIO) (le 10 novembre 2016) : La caisse du RPC a clôturé le deuxième trimestre de l’exercice 2017, le 30 septembre 2016, avec un actif net de 300,5 milliards de dollars, comparativement à 287,3 milliards de dollars à la fin du trimestre précédent. Cette augmentation de 13,2 milliards de dollars de l’actif au cours du trimestre est attribuable à un revenu de placement net de 13,6 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, moins des sorties de trésorerie du Régime de pensions du Canada (le RPC) de 0,4 milliard de dollars. Le montant des cotisations au RPC que reçoit la caisse du RPC est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements supérieurs aux cotisations au cours des derniers mois de l’année. Le portefeuille a produit un rendement de placement brut de 4,83 pour cent pour le trimestre, soit 4,75 pour cent, déduction faite de tous les coûts.

Pour le premier semestre de l’exercice, la caisse du RPC a augmenté de 21,6 milliards de dollars par rapport à 278,9 milliards de dollars au 31 mars 2016. Cette augmentation est attribuable à un revenu de placement net de 17,7 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, et à des cotisations nettes au RPC de 3,9 milliards de dollars. Le portefeuille a produit un rendement de placement brut de 6,4 pour cent pour la période, soit 6,3 pour cent, déduction faite de tous les coûts.

« Tous les services de placement ont contribué au rendement global de la caisse au cours du trimestre, grâce à la réalisation de profits élevés sur les marchés publics et privés, a déclaré Mark Machin, président et chef de la direction de l’Office d’investissement du régime de pensions du Canada (l’Office). Les rendements à long terme témoignent de la prudence de notre stratégie de placement disciplinée visant à assurer la viabilité de la caisse pendant plusieurs générations. »

Viabilité à long terme

La capitalisation et les obligations multigénérationnelles du RPC nécessitent un horizon de placement exceptionnellement long. Pour atteindre ses objectifs de placement à long terme, l’Office poursuit la constitution d’un portefeuille et l’investissement dans des actifs qui permettront de générer et d’optimiser les rendements à long terme ajustés en fonction des risques. Par conséquent, le rendement à long terme des placements est une mesure plus appropriée de la performance de l’Office que les rendements générés pour un trimestre donné ou un seul exercice.

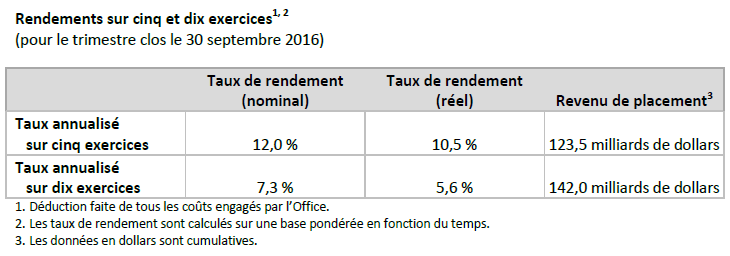

Dans le plus récent rapport triennal publié en septembre 2016, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2015, le RPC demeure viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période prospective de 75 ans visée dans ce rapport. Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement réel hypothétique de la caisse, qui tient compte de l’incidence de l’inflation, atteindra en moyenne 3,9 pour cent au cours des 75 prochaines années. Le taux de rendement nominal net annualisé sur 10 exercices de 7,3 pour cent, qui correspond à un rendement réel net de 5,6 pour cent, enregistré par l’Office est passablement supérieur à l’hypothèse prévue par l’actuaire en chef pour cette même période. Ces données sont présentées déduction faite de tous les coûts engagés par l’Office, conformément à l’approche utilisée par l’actuaire en chef.

Ce rapport de l’actuaire en chef révèle également que le montant des cotisations au RPC devrait excéder celui des prestations annuelles à verser jusqu’en 2021. Par la suite, une petite partie du revenu de placement de l’Office devra servir au versement des prestations.

« Pour la période visée par son dernier rapport, l’actuaire en chef a confirmé que le rendement de la caisse avait largement surpassé les attentes, le revenu de placement ayant dépassé les prévisions de 248 pour cent. Le rendement des placements de la caisse a eu une incidence favorable et a contribué à la baisse du taux de cotisation minimal requis pour assurer la viabilité à long terme du RPC », a ajouté M. Machin.

Faits saillants des activités de placement du deuxième trimestre

Placements sur les marchés publics

· Réalisation d’un placement supplémentaire de 250 millions de dollars dans Kotak Mahindra Bank (Kotak) pour l’acquisition d’une participation additionnelle de 0,9 pour cent. Kotak est une société de portefeuille bancaire de premier plan du secteur privées en Inde qui exerce également des activités dans les secteurs de l’assurance-vie, du courtage et de la gestion d’actifs. À ce jour, l’Office a investi environ 1,0 milliard de dollars, ce qui correspond à une participation de 5,8 pour cent dans la société.

· Placement de 280 millions de dollars américains dans des actions privilégiées convertibles de la société mère d’Advanced Disposal Services, Inc. (Advanced Disposal), lesquelles ont été converties en actions ordinaires d’Advanced Disposal dans le cadre de son premier appel public à l’épargne réalisé après la fin du trimestre. Ce placement représente une participation d’environ 20 pour cent dans la société. Établie à Ponte Vedra, en Floride, Advanced Disposal est la quatrième société en importance du secteur des déchets solides aux États-Unis, fournissant des services intégrés de collecte, de transfert, d’élimination et de recyclage des déchets solides non dangereux à des clients résidentiels, commerciaux, industriels et municipaux dans 16 États américains et aux Bahamas.

Partenariats de placement

· Annonce d’un placement conjoint de 500 millions de dollars américains avec TPG Capital pour l’acquisition d’une participation minoritaire de 17 pour cent dans MISA Investments Limited, la société mère de Viking Cruises. TPG Capital et l’Office ont chacun investi 250 millions de dollars américains pour appuyer et accélérer les initiatives de croissance de Viking Cruises et pour renforcer son bilan. Viking Cruises est une société de croisières fluviales et maritimes de premier plan qui exploite plus de 60 navires de croisière dans 44 pays.

Placements privés

· Signature d’une entente avec American International Group en vue d’acquérir la totalité d’Ascot Underwriting Holdings Ltd. et certaines entités liées (Ascot), conjointement avec la direction d’Ascot, pour une contrepartie totale de 1,1 milliard de dollars américains. Établie à Londres, en Angleterre, Ascot est un syndicat de la Lloyd’s of London et un souscripteur mondial en assurance spécialisée dont l’expertise touche de nombreux secteurs, notamment l’immobilier, l’énergie, les marchandises, les risques divers et la réassurance. Cette transaction est assujettie aux approbations réglementaires et aux conditions de clôture habituelles.

· CPPIB Credit Europe S.à r.l., une filiale en propriété exclusive de l’Office, a acquis une part des droits de redevance du Dana-Farber Cancer Institute liés à sa propriété intellectuelle de Programmed Death Ligand-1 (PD-L1), pour une contrepartie de 100 millions de dollars américains. Les inhibiteurs PD-L1 sont des médicaments d’immuno-oncologie utilisés pour le traitement de divers types de cancer métastatique.

· Crestone Peak Resources LLC, une entité dans laquelle l’Office détient une participation de 95 pour cent, a conclu l’acquisition des actifs gaziers et pétroliers situés dans le bassin Denver Julesberg, au Colorado, d’Encana Oil & Gas (USA) Inc., une filiale en propriété exclusive d’Encana Corporation, pour un montant de 609 millions de dollars américains.

· Apport en capital dans Wolf Midstream Inc. (Wolf) afin de soutenir l’acquisition par Wolf d’une participation de 50 pour cent dans Access Pipeline (Access) auprès de Devon Energy Corp. Access détient des pipelines qui transportent du bitume fluidifié et du diluant entre la région de Christina Lake, dans le nord-est de l’Alberta, et Edmonton. Cette transaction a été financée par Wolf, grâce à un placement par l’Office de 683 millions de dollars et à un financement par emprunt auprès d’un tiers.

Actifs réels

· Acquisition auprès d’Oxford Properties Group d’une participation de 50 pour cent dans un portefeuille d’immeubles de bureaux de premier ordre aux centres-villes de Toronto et de Calgary, au prix d’achat brut de 1,175 milliard de dollars. Le portefeuille de 4,2 millions de pieds carrés compte sept immeubles de bureaux et un vaste éventail de locataires des domaines des services financiers, de la technologie, de la comptabilité, des services juridiques et des produits de base. La transaction porte la taille totale du portefeuille d’immeubles de bureaux détenu conjointement par Oxford et l’Office à plus de 12 millions de pieds carrés.

· Réalisation de l’acquisition d’une participation de 33 pour cent dans Pacific National pour un montant d’environ 1,7 milliard de dollars australiens, dans le cadre du consortium ayant fait l’acquisition d’Asciano Limited. Pacific National est l’un des principaux fournisseurs de services de transport ferroviaire de marchandises en Australie. En outre, le groupe Placements relationnels a effectué un placement en titres de capitaux propres d’environ 300 millions de dollars australiens pour l’acquisition d’une participation de 9,9 pour cent dans Qube Holdings Limited (Qube) afin de soutenir l’acquisition par Qube des activités portuaires d’Asciano Limited. Qube est le premier fournisseur de services de logistique intégrés du secteur de l’importation et de l’exportation en Australie.

· Réalisation de placements supplémentaires d’un montant total de 470 millions de reales brésiliens (190 millions de dollars canadiens) dans Aliansce Shopping Centers S.A. (Aliansce), l’un des principaux propriétaires, exploitants et promoteurs de centres commerciaux au Brésil. Ces transactions ont fait passer à 38 pour cent la participation de l’Office dans Aliansce.

Voici les faits saillants de nos activités de placement après la fin du trimestre :

· Investissement de 162 millions de dollars américains afin d’acquérir une participation de 40 pour cent dans le centre commercial Pavilion Dalian de Pavilion Group. Pavilion Dalian est un centre commercial de premier ordre situé à Dalian, un important pôle économique du nord-est de la Chine.

· Investissement de 375 millions de dollars américains dans Raffles City China Investment Partners III, la troisième entité d’investissement privée dans des projets immobiliers intégrés en Chine de CapitaLand. L’investissement de l’Office représente une participation de 25 pour cent dans cette entité d’investissement.

· Établissement d’une deuxième coentreprise avec Longfor Propreties Co. Ltd afin d’investir dans le centre commercial Chongqing West Paradise Walk, en Chine. L’Office s’engagera à investir environ 193 millions de dollars pour acquérir une participation de 49 pour cent dans l’immeuble. Le centre commercial West Paradise Walk, qui comporte six étages, a été bâti en 2008 au cœur d’une des zones commerciales les mieux établies de Chongqing.

· Signature d’une entente afin d’acquérir une participation additionnelle de 5,1 pour cent dans Transportadora de Gas del Peru (TgP) pour un montant d’environ 110 millions de dollars américains. TgP est le plus important transporteur de gaz naturel et de liquides de gaz naturel au Pérou. Cette acquisition fera passer la participation de l’Office de 44,8 pour cent à 49,9 pour cent.

· Établissement d’une coentreprise avec Hudson Pacific Properties (Hudson Pacific) afin d’acquérir une tour de bureaux de catégorie A de 285 680 pieds carrés connue sous le nom de « Hill7 », pour un montant d’environ 180 millions de dollars américains (après les ajustements de clôture). L’Office et Hudson Pacific détiendront des participations respectives de 45 pour cent et de 55 pour cent dans la coentreprise. Situé à Seattle, cet immeuble de bureaux de 11 étages nouvellement construit offre de grands espaces, des vues sur la ville et l’eau, des commodités modernes sur place et un accès pratique au réseau de transport régional.

Cession d’actifs

· Vente de notre participation de 50 pour cent dans quatre immeubles de commerce de détail : Grandview Corners (Surrey, Colombie-Britannique), RioCan Meadows (Edmonton, Alberta), RioCan Beacon Hill (Calgary, Alberta) et RioCan Centre Burloak (Oakville, Ontario) à notre partenaire de coentreprise, le Fonds de placement immobilier RioCan. Le produit de la vente revenant à l’Office s’élève à environ 352 millions de dollars. Ces immeubles avaient été acquis entre 2006 et 2009.

Faits saillants de l’Office

· Signature d’un protocole d’entente avec la Commission nationale de développement et de réforme de la République populaire de Chine afin d’offrir l’expertise de l’Office aux décideurs chinois qui doivent composer avec les difficultés liées au vieillissement de la population de la Chine, ce qui comprend la réforme des régimes de retraite et la promotion de l’investissement dans le secteur des soins aux aînés en Chine auprès des investisseurs mondiaux.

· Mise sur pied du service Placements en actifs réels qui réunit le service Placements immobiliers et les groupes Infrastructures et Agriculture. Ce changement permet une meilleure harmonisation avec notre portefeuille stratégique. Le service Placements privés continue d’investir dans un large éventail d’actions de sociétés fermées et de titres de créance, et se compose de quatre groupes : Placements directs en actions de sociétés fermées, Ressources naturelles, Placements directs dans les instruments de crédit et Création de valeur pour le portefeuille.

· L’Office a annoncé les nominations suivantes à la haute direction :

o Graeme Eadie a été nommé directeur général principal et chef mondial, Placements en actifs réels. M. Eadie est entré au service de l’Office en 2005, et occupait précédemment le poste de directeur général principal et chef mondial, Placements immobiliers.

o Shane Feeney a été nommé directeur général principal et chef mondial, Placements privés, se joignant ainsi à l’équipe de la haute direction. M. Feeney est responsable des activités de placements privés de l’Office. Il s’est joint à l’Office en 2010 et occupait jusqu’à tout récemment le poste de directeur général et chef, Placements directs en actions de sociétés fermées.

o Ryan Selwood a été nommé directeur général et chef, Placements directs en actions de sociétés fermées. À ce titre, il est responsable de la supervision des co-commandites ainsi que d’autres placements directs en actions de sociétés fermées. M. Selwood s’est joint à l’Office en 2006. Il occupait jusqu’à tout récemment un poste de directeur général au sein du groupe Placements directs en actions de sociétés fermées, et dirigeait le projet d’investissement dans le secteur des institutions financières de l’Office.

CPPIB Capital Inc. (CPPIB Capital), une filiale en propriété exclusive de l’Office, a procédé à la première émission de titres d’emprunt à l’échelle mondiale consistant en billets à terme de trois ans totalisant 2 milliards de dollars américains. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels l’Office a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à l’Office la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. L’Office utilisera le produit net de ce placement privé à des fins générales.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, pour le compte de 19 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier le portefeuille du RPC, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York et à São Paulo. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2016, la caisse du RPC totalisait 300,5 milliards de dollars. Pour obtenir plus de renseignements sur l’Office, veuillez visiter le site www.cppib.com/fr ou nous suivre sur LinkedIn ou Twitter.

Contenu de l'article

POUR PLUS D'INFORMATIONS, CONTACTEZ

Dan Madge

Directeur principal, Relations avec les médias

Tél. : +1 416 868 8629

dmadge@cppib.com

Mei Mavin

Directrice, Communications d’entreprise

Tél. : +1 646 564 4920

mmavin@cppib.com