Il y a 25 ans, l’Office d’investissement du régime de pensions du Canada (Investissements RPC) a reçu son premier transfert de fonds de 12,1 millions de dollars et a commencé à investir des fonds du Régime de pensions du Canada (RPC) afin de maintenir ses engagements de retraite auprès des Canadiens.

Nous avons pris grand soin de jeter les bases d’un nouvel organisme de placement. Nos 12 administrateurs fondateurs, qui représentent les provinces d’un océan à l’autre, y ont vu une occasion de bâtir quelque chose qui revêtirait une importance croissante pour les Canadiens au cours des décennies à venir. Avec une vision à long terme fondée sur l’intégrité et l’indépendance, nous avons tracé la voie à suivre pour le régime de pensions national du Canada.

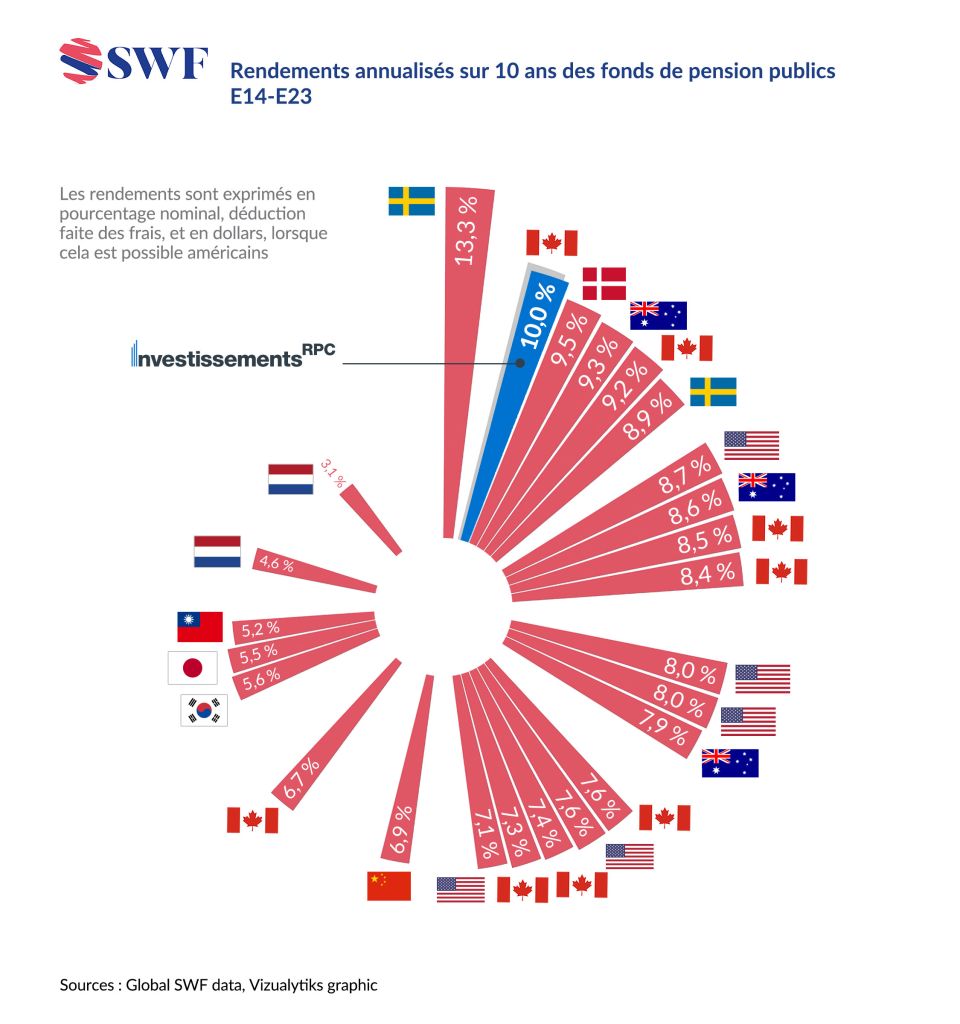

Aujourd’hui, cette promesse demeure fermement en place. La caisse du RPC est de 590,8 milliards de dollars et la septième caisse de retraite en importance dans le monde.

Après avoir investi initialement dans des actions et des titres à revenu fixe, nous avons commencé à investir prudemment dans de nouveaux marchés, y compris des fonds indiciels canadiens et étrangers. Nous avons effectué notre premier placement sur le marché privé en 2001 et, un an plus tard, la Banque mondiale a reconnu que notre modèle de gouvernance était un exemple à suivre. En 2006, nous avons opté pour la gestion active afin de donner accès à un plus vaste éventail de stratégies de placement, ce qui a permis à nos professionnels des placements de bâtir un portefeuille plus résilient.

En 2008, nous avons étendu nos activités à l’échelle internationale, en ouvrant des bureaux à Hong Kong et à Londres afin d’ouvrir un meilleur accès aux occasions en Asie et en Europe. En 2015, nous avions ajouté des bureaux à New York, São Paulo et Mumbai. Cette année-là, nous avons lancé notre programme d’émission de titres de créance et fait l’acquisition d’Antares Capital, évaluée à environ 12 milliards de dollars américains. C’était notre plus important placement à ce jour. Par la suite, nous avons pris des mesures plus importantes, en investissant dans les infrastructures énergétiques avec Wolf Midstream et Pattern Energy, et en ouvrant des bureaux à Sydney et à San Francisco.

Nous reconnaissons également l’importance cruciale de la durabilité, nous sommes ainsi devenus le premier gestionnaire de caisse de retraite à émettre une obligation verte et, par la suite, à élaborer un programme sur les changements climatiques pour guider nos efforts organisationnels. En 2022, nous nous sommes engagés à ce que notre portefeuille et nos opérations atteignent la cible de zéro émission nette de gaz à effet de serre dans tous les domaines d’ici 2050, et nos efforts ont ouvert la voie à des progrès.

Notre approche mesurée en matière de placement nous a permis de bâtir un portefeuille robuste, résilient et diversifié à l’échelle mondiale, protégeant la caisse du RPC contre les fluctuations inévitables des marchés financiers. Nous avons bien composé avec la crise financière mondiale, les années de pandémie et d’autres épisodes difficiles plus récents. Dans toutes ces situations, nous n’avons jamais perdu de vue notre objectif.

« Nous sommes fermement déterminés à produire des résultats à long terme et nous ne permettrons pas que les conditions à court terme nous détournent de notre objectif unique et primordial : aider les Canadiens à assurer leur sécurité financière pendant leur retraite », affirme John Graham, président et chef de la direction.

Notre progrès n’est possible que parce que nous avons un mandat clair, l’indépendance pour l’atteindre et les professionnels pour l’exécuter.

Nos administrateurs fondateurs et nos collègues ont accompli leur mission, et la nôtre se poursuit. Nous sommes fermement déterminés à produire des résultats pour les Canadiens au cours des 25 prochaines années et au-delà, comme nous l’avons fait depuis un quart de siècle. Avec confiance et soutien, nous ferons ce qu’il faut pour respecter notre promesse en matière de retraite au Canada.

{:en}

Photo Credit: iStock

Twenty-five years ago, the Canada Pension Plan Investment Board (CPP Investments) received its first transfer of $12.1 million and began investing funds from the Canada Pension Plan (CPP) to help keep its pension promise to Canadians.

Great care was taken in laying the foundation for what was a new investment organization. Our 12 founding directors, representing provinces from coast to coast, saw it as an opportunity to build something that would be of increasing importance to Canadians in the decades ahead. With a long-term vision rooted in integrity and independence, we set a course forward for Canada’s national pension plan.

Today, that promise remains firmly in place. The CPP Fund is $590.8 billion and the seventh-largest pension fund in the world.

After initial investments in equities and fixed-income securities, we began carefully exposing capital to new markets, including Canadian and foreign index funds. We made our first private market investment in 2001, and a year later, the World Bank recognized our governance model as an example to follow. In 2006, we shifted to active management to provide access to a broader set of investment strategies, empowering our investment professionals to build a more resilient portfolio.

We expanded internationally in 2008, opening offices in Hong Kong and London for greater access to opportunities in Asia and Europe. And, by 2015, we added offices in New York, São Paulo and Mumbai. That year, we launched our debt issuance program, and secured the approximately US$12 billion acquisition of Antares Capital – our biggest investment to date. We followed that up with more significant moves, investing in energy infrastructure with Wolf Midstream and Pattern Energy, and opening offices in Sydney and San Francisco.

We also recognize the vital importance of sustainability, becoming the first pension fund manager to issue a green bond and subsequently developing a climate change program to guide our organizational efforts. In 2022, we committed our portfolio and operations to become net zero of greenhouse gas emissions across all scopes by 2050, and our efforts have paved the way for progress.

Our measured approach to investing has allowed us to build a globally diversified portfolio that is robust and resilient, protecting the CPP Fund through the inevitable ups and downs of financial markets. We successfully navigated the global financial crisis, the pandemic years, and more recent challenging events. Through it all, we never lost sight of our purpose.

“We are firmly focused on delivering results over the long term and will not allow short-term conditions to distract us from our single, overarching goal: helping provide Canadians with financial security during their retirement,” says John Graham, President and CEO.

Our progress is only possible because we have a clear mandate, the independence to achieve it and the professionals to execute it.

Our founding directors and colleagues accomplished their mission, and ours continues. We’re firmly focused on delivering results for Canadians for the next 25 years and beyond, just as we have been for the past quarter-century. With trust and support, we will do our part to keep Canada’s pension promise.

The benefits of building a globally diversified portfolio

As one of the world’s largest institutional investors, we seek the best opportunities – wherever they are.

Learn more

Nous vous remercions de votre inscription à l’Institut sur les données d’Investissements RPC

Inscrivez-vous à nos plus récents rapports, nouvelles, perspectives et autres renseignements sur Investissements RPC

Adresse de courriel *

Veuillez saisir un identifiant de messagerie valide

Titre du poste

Sélectionner un titre de poste dans la liste ci-dessous

Analyste adjoint

Consultant

Gestionnaire/superviseur

Représentant du gouvernement/d’un organisme de réglementation

Directeur général/directeur

Membre du conseil d’administration

Président/membre du conseil

Vice-président/vice-président principal/vice-président directeur

Président

Associé/propriétaire/entrepreneur

Parent/tuteur

Autre – Niveau C

Directeur des ressources humaines

Chef du marketing

Chef des finances

Chef du développement durable

Chef du numérique

Chef de la technologie

Chef de l’exploitation

Éducateur/professeur

Étudiant

Rédacteur/journaliste

Autre

Organisme

Comment avez-vous entendu parler d’Investissements RPC?

Sélectionner une valeur dans la liste ci-dessous

Ancien d’Investissements RPC

Employé ou membre du conseil d’administration d’Investissements RPC

Société en portefeuille d’Investissements RPC

Recherche en ligne (p. ex.

Google)

Médias sociaux

Autre

Quelles nouvelles désirez-vous recevoir? *

Nouvelles et mises à jour d’Investissements RPC

Dernières nouvelles de l’Institut sur les données d’Investissements RPC

Consentement *

En cochant cette case, vous vous abonnez à nos bulletins ainsi qu’à d’autres types de perspectives et de rapports similaires par courriel, et vous autorisez Investissements RPC à utiliser des témoins et des technologies similaires pour analyser vos interactions avec nos courriels. Vous pouvez vous désabonner en tout temps en cliquant sur le lien dans le pied de page du bulletin. Visitez notre page Politique de protection des renseignements personnels pour de plus amples renseignements. Des questions ou des préoccupations? Communiquez avec nous

Une erreur est survenue. Veuillez réessayer plus tard.

Suivant

PartagezTweetezPartagez

{:}{:fr}

Crédit photo: iStock

Il y a 25 ans, l’Office d’investissement du régime de pensions du Canada (Investissements RPC) a reçu son premier transfert de fonds de 12,1 millions de dollars et a commencé à investir des fonds du Régime de pensions du Canada (RPC) afin de maintenir ses engagements de retraite auprès des Canadiens.

Nous avons pris grand soin de jeter les bases d’un nouvel organisme de placement. Nos 12 administrateurs fondateurs, qui représentent les provinces d’un océan à l’autre, y ont vu une occasion de bâtir quelque chose qui revêtirait une importance croissante pour les Canadiens au cours des décennies à venir. Avec une vision à long terme fondée sur l’intégrité et l’indépendance, nous avons tracé la voie à suivre pour le régime de pensions national du Canada.

Aujourd’hui, cette promesse demeure fermement en place. La caisse du RPC est de 590,8 milliards de dollars et la septième caisse de retraite en importance dans le monde.

Après avoir investi initialement dans des actions et des titres à revenu fixe, nous avons commencé à investir prudemment dans de nouveaux marchés, y compris des fonds indiciels canadiens et étrangers. Nous avons effectué notre premier placement sur le marché privé en 2001 et, un an plus tard, la Banque mondiale a reconnu que notre modèle de gouvernance était un exemple à suivre. En 2006, nous avons opté pour la gestion active afin de donner accès à un plus vaste éventail de stratégies de placement, ce qui a permis à nos professionnels des placements de bâtir un portefeuille plus résilient.

En 2008, nous avons étendu nos activités à l’échelle internationale, en ouvrant des bureaux à Hong Kong et à Londres afin d’ouvrir un meilleur accès aux occasions en Asie et en Europe. En 2015, nous avions ajouté des bureaux à New York, São Paulo et Mumbai. Cette année-là, nous avons lancé notre programme d’émission de titres de créance et fait l’acquisition d’Antares Capital, évaluée à environ 12 milliards de dollars américains. C’était notre plus important placement à ce jour. Par la suite, nous avons pris des mesures plus importantes, en investissant dans les infrastructures énergétiques avec Wolf Midstream et Pattern Energy, et en ouvrant des bureaux à Sydney et à San Francisco.

Nous reconnaissons également l’importance cruciale de la durabilité, nous sommes ainsi devenus le premier gestionnaire de caisse de retraite à émettre une obligation verte et, par la suite, à élaborer un programme sur les changements climatiques pour guider nos efforts organisationnels. En 2022, nous nous sommes engagés à ce que notre portefeuille et nos opérations atteignent la cible de zéro émission nette de gaz à effet de serre dans tous les domaines d’ici 2050, et nos efforts ont ouvert la voie à des progrès.

Notre approche mesurée en matière de placement nous a permis de bâtir un portefeuille robuste, résilient et diversifié à l’échelle mondiale, protégeant la caisse du RPC contre les fluctuations inévitables des marchés financiers. Nous avons bien composé avec la crise financière mondiale, les années de pandémie et d’autres épisodes difficiles plus récents. Dans toutes ces situations, nous n’avons jamais perdu de vue notre objectif.

« Nous sommes fermement déterminés à produire des résultats à long terme et nous ne permettrons pas que les conditions à court terme nous détournent de notre objectif unique et primordial : aider les Canadiens à assurer leur sécurité financière pendant leur retraite », affirme John Graham, président et chef de la direction.

Notre progrès n’est possible que parce que nous avons un mandat clair, l’indépendance pour l’atteindre et les professionnels pour l’exécuter.

Nos administrateurs fondateurs et nos collègues ont accompli leur mission, et la nôtre se poursuit. Nous sommes fermement déterminés à produire des résultats pour les Canadiens au cours des 25 prochaines années et au-delà, comme nous l’avons fait depuis un quart de siècle. Avec confiance et soutien, nous ferons ce qu’il faut pour respecter notre promesse en matière de retraite au Canada.

Les avantages de bâtir un portefeuille diversifié à l’échelle mondiale

En tant que l’un des plus importants investisseurs institutionnels au monde, nous recherchons les meilleures occasions, peu importe où elles se trouvent.

En savoir plus

Nous vous remercions de votre inscription à l’Institut sur les données d’Investissements RPC

Inscrivez-vous à nos plus récents rapports, nouvelles, perspectives et autres renseignements sur Investissements RPC

Adresse de courriel *

Veuillez saisir un identifiant de messagerie valide

Titre du poste

Sélectionner un titre de poste dans la liste ci-dessous

Analyste adjoint

Consultant

Gestionnaire/superviseur

Représentant du gouvernement/d’un organisme de réglementation

Directeur général/directeur

Membre du conseil d’administration

Président/membre du conseil

Vice-président/vice-président principal/vice-président directeur

Président

Associé/propriétaire/entrepreneur

Parent/tuteur

Autre – Niveau C

Directeur des ressources humaines

Chef du marketing

Chef des finances

Chef du développement durable

Chef du numérique

Chef de la technologie

Chef de l’exploitation

Éducateur/professeur

Étudiant

Rédacteur/journaliste

Autre

Organisme

Comment avez-vous entendu parler d’Investissements RPC?

Sélectionner une valeur dans la liste ci-dessous

Ancien d’Investissements RPC

Employé ou membre du conseil d’administration d’Investissements RPC

Société en portefeuille d’Investissements RPC

Recherche en ligne (p. ex.

Google)

Médias sociaux

Autre

Quelles nouvelles désirez-vous recevoir? *

Nouvelles et mises à jour d’Investissements RPC

Dernières nouvelles de l’Institut sur les données d’Investissements RPC

Consentement *

En cochant cette case, vous vous abonnez à nos bulletins ainsi qu’à d’autres types de perspectives et de rapports similaires par courriel, et vous autorisez Investissements RPC à utiliser des témoins et des technologies similaires pour analyser vos interactions avec nos courriels. Vous pouvez vous désabonner en tout temps en cliquant sur le lien dans le pied de page du bulletin. Visitez notre page Politique de protection des renseignements personnels pour de plus amples renseignements. Des questions ou des préoccupations? Communiquez avec nous

Une erreur est survenue. Veuillez réessayer plus tard.

Suivant

PartagezTweetezPartagez

{:}